Содержание:

2023-й по ожиданиям институционалов и многих аналитиков должен стать годом активного регулирования рынка. И пока Гонконг или ОАЭ создает благоприятные условия для развития криптовалют, а ЕС пытается разработать унифицированные правила, в США начал активно развиваться репрессивный механизм SEC во главе с Гэри Генслером, основанный на выборочном и непоследовательном применении законодательства о ценных бумагах.

В этой статье рассмотрим, какие криптокомпании сейчас ведут войну с SEC, кто ее уже проиграл и какие это может иметь последствия для отрасли в США.

Примечание: ниже мы рассмотрим только дела, поводом для которых стала регуляторная неопределенность и отсутствие четких правил регулирования крипторынка. В список не попали иски против обанкротившихся компаний или явных скамеров/схем Понци.

Отношения SEC США и крипторынка

В последние несколько месяцев Комиссия по ценным бумагам США (SEC) регулярно появляется в новостных изданиях и криптомедиа. Основные инфоповоды — иски против криптопроектов или громкие заявления Гэри Генслера, как например это. Однако так было не всегда.

В 2018-2021 SEC обращала внимание только на крупные ICO вроде TON или KIK и внимание регулятора был скорее исключением, чем правилом на целом свободном крипторынке США. Однако в апреле 2021-го крипто-френдли председателя Комиссии — Джея Клейтона заменил Гэри Генслер, что и положило начало новой доктрине SEC, которую глава Coinbase в последствии назвал «крестовым походом против крипторынка».

Первым тревожным звоночком стало заявление Генслера в сентябре 2021-го о необходимости регулирования крипторынка. Тогда это звучало как дружественное предложение компаниям, страдающим от регуляторной неопределённости, но с начала 2022-го SEC начала последовательно делать настораживающие заявления в отношении криптовалют:

- SEC может регулировать DeFi-площадки, даже если они децентрализованы.

- Все PoS-токены имеют признаки ценных бумаг.

- Стоит определять юрисдикцию блокчейна на основе места нахождения валидаторов.

- Криптовалютные проекты определены как приоритетное направление проверок со стороны SEC.

Ситуация обострилась после краха FTX, выявившего недостатки существующих правил и низкую защищенность инвесторов. В 2023-м заявления стали более радикальными:

- Для регулирования криптовалют не нужно специальное законодательство.

- Все криптовалюты кроме BTC являются ценными бумагами.

- Крипторынки не соответствуют регуляторным требованиям.

- SEC планирует сосредоточиться на DeFi-секторе.

- США не нужно больше цифровых активов.

Конечно, звучали и более лояльные к критпе мнения, например, о недопустимости применения теста Хоуи для криптовалют, но в целом направление политики и позиция SEC определились как недружественные по отношению к криптоиндустрии.

В 2023-м регулятор открыл сезон охоты за криптовалютными компаниями: Kraken и Nexo были оштрафованы, Джастин Сан получил повестку в суд, Paxos перестал выпускать стейблкоины BUSD. И это только в Q1. Сейчас же наблюдаем новый виток противостояния между американским регулятором и рынком, который ознаменован столкновениями с крупнейшими криптовалютными биржами США — Coinbase и Binance.

Примечание: при столь жесткой политики SEC, в США все еще нет нормативного регулирования криптовалютного рынка. Подход SEC состоит в том, чтобы «натянуть» существующие нормы на криптовалюты, игнорируя технические и концептуальные различия между криптой и традиционными рынками.

Ключевые судебные споры SEC с криптокомпаниями

В 2022-23-м SEC была чрезвычайно активной по отношению к криптовалютным проектам, применив принудительные меры и инициировав судебные разбирательства с десятками компаний. Некоторые кейсы касаются реальных случаев мошенничества и банкротства (как например FTX), другие связаны с пробелами в регулировании и отсутствии критериев классификации токенов и криптовалют. Наиболее резонансными и важными делами в истории крипторынка стали:

SEC vs TON

Дело SEC vs TON стало одним из первых громких криптовалютных кейсов в США и по сути создало прецедент классификации токенов, проданных через ICO как ценных бумаг и их регулирования в судебном порядке.

В 2018-м Павел Дуров собрал около $1.7 млрд через ICO для блокчейн-проекта Telegram Open Network (TON) и связанного с ним токена GRAM. Предполагалось, что эти токены будут использоваться для платежей на платформе TON.

Это крупнейшее ICO в истории криптовалютного рынка. Среди инвесторов был ряд российских, американских и европейских миллиардеров, а в случае успешного запуска, GRAM претендовал на звание топ-альткоина.

В октябре 2019 года SEC подала иск против Telegram, утверждая, что ICO на самом деле незарегистрированное предложение ценных бумаг, а токены GRAM — ценные бумаги. В марте 2020 года суд вынес решение в пользу SEC, запретив выпуск токенов GRAM.

В мае 2020 года Telegram объявил о прекращении работы над TON в запланированных масштабах, а в июне 2020 года компания заключила соглашение с SEC по условиям которого заплатила штраф в размере $18.5 млн и вернула $1.2 млрд инвесторам.

Примечание: с делом TON связано много заговорщицких теорий. Одна из них заключалась в том, что США не готова к запуску столь массовой альтернативной платежной системы, а Telegram на тот момент имел несколько сот миллионов пользователей. Именно поэтому кейс TON часто сравнивают с делом Libra.

SEC vs Ripple

Дело SEC против Ripple стало следующим крупным кейсом. В феврале 2020-го комиссия подала иск против Ripple, а также Криса Ларсена и Брэдли Гарлинхауза за проведение незарегистрированного предложения ценных бумаг (XRP) и личные продажи токена. Согласно обвинению, Ripple с 2013-го привлекала средства для операционной деятельности через продажу XRP.

Однако Ripple в отличие от TON не уступила и вместо соглашения выбрала длинный путь судебных разбирательств, потратив на юристов $200 млн. На данный момент дело еще не закрыто, хотя CEO Ripple ожидает окончательного решения уже в ближайшее время.

Интересно, что дело Ripple завязано на позиции бывшего директора по корпоративным финансам SEC, который утверждал, что ETH и BTC не являются ценными бумагами из-за своей децентрализованной природы. SEC требовала закрытия документов Хинмана, но суд отклонил ходатайство, что значительно повышает шансы Ripple на победу.

Примечание: дело Ripple сейчас считается основополагающим для крипторынка США, поскольку может прояснить принципы классификации криптовалют, как ценных бумаг. Если Ripple удастся выиграть, то иски против Binance, Coinbase и ряда других проектов целиком или частично могут лишиться юридического основания.

SEC vs Binance

Это дело относится уже к последней «волне репрессий» со стороны SEC. Иск против CZ и Binance был подан 5 июня 2023-го и, судя по тексту заявления, Комиссия ведет расследование против криптобиржи с 2020-го года.

Binance обвиняют в торговле незарегистрированными ценными бумагами, но есть и ряд более серьезных обвинений: подача ложной информации регулятору, обман инвесторов, управление нелицензированной площадкой, а также смешивание корпоративных и клиентский средств. Всего 13 пунктов.

Компания выделила на юридическую защиту $1 млрд и готова к затяжному судебному разбирательству. Первого слушания по сути еще не было, но:

- Суд удовлетворил требование SEC заморозить активы Binance US.

- CZ получил судебную повестку.

Немаловажным является и тот момент, что несколько десятков криптовалют с общей капитализацией более $100 млрд. в заявлении классифицируются Комиссией как ценные бумаги:

Список криптовалют, которые SEC считает ценными бумагами по данным агрегатора Cryptornak

Некоторые площадки, в том числе и Binance уже начали делистинг монет с «черной меткой».

Чем закончится это дело пока сложно прогнозировать, но Binance уже ведет судебный спор c CTFC и сталкивалась с обвинениями со стороны журналистов и публичных лиц США.

Примечание: дело Binance касается не столько статуса криптовалют, сколько самой площадки. Суть обвинения сводится к тому, что деятельность биржи и CZ нарушает требования и во многих аспектах является незаконной. Похоже, что регулятор пытается обнаружить в Binance все то, из-за чего в свое время потерпела крах FTX.

SEC vs Coinbase

Комиссия подала иск против Coinbase на следующий день после публикации обвинений в сторону Binance, хотя угрозы по возможному применению принудительных мер со стороны SEC появились еще в 2021-м. В деле SEC vs Coinbase против биржи было выдвинуто 2 основных обвинения:

- Продажа незарегистрированных ценных бумаг через нативную стейкинговую программу. Расследование стейкинга Coinabase началось в августе 2022-го, а сама биржа отказалась сворачивать программы стейкинга даже после принудительных мер против Kraken.

- Работа в качестве незарегистрированной площадки торговли цифровыми активами.

Подачи иска, расследование против программ стейкинга Coinbase начали регуляторы в 11 штатах, что может усложнить работу биржи на внутреннем рынке. Дело становится еще более интересным, если учесть, что в 2021-м именно SEC одобрила выход Coinbase на IPO.

В ответ на иск Coinbase заявила что готова к судебным разбирательствам, а Брайан Армстронг гордится тем, что его компания будет представлять в суде весь крипторынок США.

Параллельно Coinbase ведет другой судебный спор с регулятором — криптобиржа потребовала через суд обязать SEC дать четкое разъяснение нормативного регулирования криптовалют в США и добилась успеха. Дважды. Теперь регулятор должен дать ответ в ближайшее время.

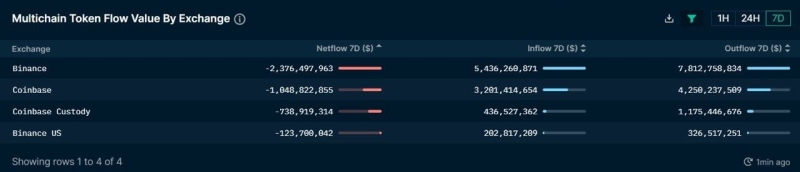

Несмотря на одновременную подачу, иски против Binance и Coinbase отличаются. Coinbase обвиняют только в работе без регистрации, а основные претензии направлены на программу стейкинга, в то время как обвинения против Binance более обширны и касаются внутренней структуры компании, а также порядка ведения дел. Поэтому, вероятно, у Coinbase больше шансов на победу. Впрочем, оба иска спровоцировали масштабный отток средств с площадок в последнюю неделю:

Чистый отток средств с Binance и Coinbase по данным аналитической платформы Nansen

Из перечисленных выше кейсов завершилось только дело TON и оно показало, что в тот момент мир еще не был готов к внедрению столь масштабной блокчейн-платформы. Остальные разбирательства только начались или находятся на этапе рассмотрения, а значит рынок все еще ждет фундаментальных прецедентов. Следим за развитием ситуации.

Другие криптопроекты, пострадавшие от SEC

Кроме перечисленных выше резонансных дел, существует большое количество компаний, пострадавших от принудительных мер SEC. Некоторые из этих кейсов еще не завершились, некоторые завершились мировым соглашением, другие просто не вызвали резонанса в комьюнити:

- SEC vs Джастин Сан: в марте 2023-го Комиссия обвинила Джастина Сана и связанные с ним компании Tron Foundation, BitTorrent Foundation и BitTorrent в продаже незарегистрированных ценных бумаг $TRX и $BTT и рыночных манипуляциях. Также обвинения были выдвинуты 8 знаменитостям, продвигавшим указанные токены.

На данный момент дело на стадии рассмотрения и даже промежуточных результатов пока нет.

- SEC vs LBRY: дело против LBRY, разработавшей площадку для токенизации видеопросмотров началось в марте 2021-го, когда SEC подала к компании судебный иск за незарегистрированную продажу ценных бумаг в виде нативного токена LBC.

В ноябре 2022-го суд удовлетворил требования SEC и наложил на LBRY штраф в размере $22 млн, который затем сократили до $111 тыс. Впрочем, после проигрыша LBRY свернула деятельность.

- SEC vs Nexo: дело Nexo примечательно тем, что компания столкнулась не только с SEC, но и с местными регуляторами в 8 Штатах из-за своего Earn Interest Product. Этот сервис квалифицировали как инвестиционный инструмент, для продажи которого требуется регистрация.

В декабре 2022-го Nexo покинула американский рынок, а в январе 2023-го согласилась выплатить $45 млн штрафа, чтобы урегулировать спор с регуляторами.

- SEC vs Kraken: 9 января 2023-го появилась новость о том, что SEC ведет расследование против биржи Kraken из-за подозрения в торговле ценными бумагами. На следующий день было опубликовано заявление в котором регулятор обвиняет площадку в торговле незарегистрированными ценными бумагами через свой стейкинговый сервис.

Kraken решила не доводить дело до суда, поэтому выплатила штраф в $30 млн и закрыла стейкинг для пользователей из США.

- SEC vs Gemini | Genesis: криптовалютная биржа Gemini продавала через свою программу Earn сервис пассивного заработка на платформе кредитования Genesis. Проблемы с ликвидностью Genesis и задержки с выплатами инвесторам Earn привели к закрытию программы и привлекли внимание регуляторам.

В январе 2023-го, сразу после закрытия Earn, SEC подала иск к обеим компаниям из-за продажи незарегистрированных ценных бумаг. Дело еще не завершено, но похоже Gemini уже не рассматривает США в качестве будущего места деятельности.

Примечание: с похожим обвинением годом ранее столкнулась площадка BlockFi. Правда тогда компания выплатила $100 млн штрафа и обязалась зарегистрировать свой сервис крипто-кредитования.

- SEC vs Paxos: неоднозначное дело, которое пока не получило развития. В феврале 2023-го Департамент финансовых услуг Нью-йорка приказал Paxos остановить эмиссию BUSD, а SEC прислала уведомление Wells о возможном использовании принудительных мер из-за классификации BUSD как ценной бумаги.

Paxos заявила о готовности судиться, но официально иска от регулятора так и не последовало. Впрочем, не исключено, что дело Binance повлияет на положение Paxos. И это неполный список. Сюда не включены штрафы и судебные иски к знаменитостям, рекламирующим криптовалютные проекты, а также принудительные меры, примененные к менее известным проектам. Ознакомиться с полным списком действий SEC по отношению к криптовалютам можно на официальном сайте регулятора.

Заключение

Политика регулирования крипторынка в США за последние 5 лет полностью изменила свой вектор и формируется в основном SEC. Позиция этого регулирующего органа начала меняться в 2021-м, после прихода Гэри Генслера на место главы SEC и достигла своего пика в 2023-м с подачей исков к крупнейшим криптобиржам в США. Брайан Армстронг называет это «крестовым походом против криптовалют».

Кейсы 2020-2022-го демонстрируют, что криптокомпаниям проще выплатить штраф или отказаться от своих намерений, чем вступать в полномасштабную войну с SEC. Однако в этот раз все по другому: компании больше и сильнее, заявления в исках радикальнее, а отношение других стран к крипте более дружественные. И Binance и Coinbase решили сражаться, а у Ripple есть большие шансы на победу, и именно эти кейсы во многом могут определить правовое поле для криптоиндустрии в США.

Пока в США нет нормативной базы для крипторынка, основным регулятором этого направления остается SEC, а главными ориентирами для инвесторов — заявления Генслера и судебные иски.

Будет интересно

Как вам статья?

21 1 Поделитесь этой статьей со своими друзьями на Facebook или Telegram. Просто нажмите на кнопку, и все готово. Telegram Facebook

Укажите причину:

неточностиСложности при пониманииИноеОтправить