Содержание:

Перевод эссе Артура Хейса «Fungible»

Любые взгляды, выраженные ниже, являются личным мнением автора и не должны служить основанием для принятия инвестиционных решений, а также рассматриваться как рекомендация или совет по участию в инвестиционных сделках

На прошлой неделе я встретился за чашечкой кофе с моим любимым менеджером фонда волатильности по имени Дэвид Дредж. Разговор начался с обсуждения того, как японские финансовые рынки становятся гангстерами. У местных людей и корпораций полно наличных денег. И всплеск инфляции выталкивает их из низкодоходных банковских депозитов на фондовый рынок и рынок недвижимости.

Затем мы перешли к текущему состоянию криптовалютных рынков. Дэйв спросил меня: «Так что же происходит с SEC, почему они преследуют Coinbase и Binance?».

Я ответил, что это просто еще один яркий пример того, как фиатная финансовая система пытается себя спасти. Знаете, некоторые казино ограничивают выход капитала. Так вот, с ФРС то же самое. США нужно погасить большой долг, и системе необходимо как можно больше ликвидности на выходе.

Дейв кивнул в знак согласия. Он любит называть хрупкую фиатную финансовую систему Миром Шарпа (Sharpe World). Имеется в виду коэффициент Шарпа, — инструмент, который большинство риск-менеджеров считает стандартной мерой измерения «рискованнности» портфеля. Кстати, на самом деле это совершенно не соответствует истине, поскольку коэффициент Шарпа рассматривает вероятностные возможности, а не фактические результаты инвестиционных решений.

Итак, мы продолжили разговор о ФРС и о том, что происходит в США по отношению к криптовалюте. Я сказал, что на самом деле вся эта история абсолютно не имеет значения, потому что капитал взаимозаменяем (позже я детально объясню эту мысль).

Потом мы с Дэвидом говорили о грядущей девальвации китайского юаня. Поводом для этого разговора было наше общее недоверие к правильным характеристикам текущего рынка жилой недвижимости Сингапура. Там власти установили высокий налог на покупку жилья иностранцами. Но китайскому капиталу все равно, насколько велик этот процент, потому что курс юаня завышен, а сингапурский доллар недооценен. Таким образом, даже если они должны платить 60% налога сингапурскому правительству, китайский капитал рассматривает недвижимость в Сингапуре как дешевый банковский счет, на котором они могут безопасно хранить свое богатство.

Далее Дэвид сказал, что Пекин в конечном итоге девальвирует китайский юань по отношению к японской иене (JPY), потому что Япония является реальным конкурентом Китая в мировом экспорте. Иена быстро обесценилась по отношению к доллару и китайскому юаню, поскольку Банк Японии (BOJ) продолжил печатать деньги. Он наращивает свои балансы, пока все другие крупные центробанки повышают процентные ставки и сокращают свои балансы. После COVID Народный банк Китая (НБК) и центральное правительство Китая продемонстрировали относительную сдержанность на фронте печатания денег. Вот почему китайский юань настолько «сильный» по сравнению с долларом и иеной.

Мы кратко коснулись того факта, что китайский экспорт начал давать сбои по мере замедления мировой экономики. Правительство вскоре должно будет начать стимулировать рост, чтобы успокоить своих товарищей-плебеев. А это означает, что НБК пора скорректировать свою денежно-кредитную политику и ослабить курс юаня по отношению к иене и доллару. Более слабый CNY поможет увеличить китайский экспорт за счет их японских конкурентов.

Когда я уже начал собираться домой, на поверхность всплыла небольшая мысль. Нынешняя ситуация на рынке напомнила мне о лете 2015 г. Рынок ядерных медведей, начавшийся с краха Mt.Gox в начале 2014 г., был довольно жестоким. Волатильность и объемы торгов рухнули; боковик на графике было мучительно долгим и скучным. Цена Bitcoin все колебалась на уровне $200 долларов, и это казалось вечностью. Но в августе 2015 года Народный банк Китая неожиданно спровоцировал всплеск интереса Китая к Bitcoin. Причиной стала «шоковая» девальвация юаня по отношению к доллару. С августа по ноябрь 2015 года цена биткоина утроилась, а китайские трейдеры подстегнули рынок. Я считаю, что нечто подобное может произойти в 2023 году.

Как мы помним, в 2021 году все китайские криптобиржи прекратили свою деятельность на материковом Китае. С тех пор приток китайского розничного капитала на рынки криптовалют остановился. Самый влиятельный маржинальный розничный покупатель переместился из Китая в США.

Начиная с 2020 года правительство США всегда делало что-то неожиданное. Яркий тому пример — распределение государственных стимулов во время COVID. Вместо того, чтобы просто раздавать бесплатные деньги богатым людям, владеющих финансовыми активами, правительство США раздавало деньги всем подряд — как богатым, так и бедным. При этом массовые богачи на самом деле не нуждались в государственной помощи.

Вообще, массовые богачи — это демографическая группа, которую я сегодня планирую рассмотреть очень подробно в этом эссе. А пока что давайте просто назовем их домохозяйствами, которые зарабатывают от $100,000 до $200,000 в год. Эти богачи во время ковида не нуждались в государственной помощи, потому что они не потеряли свою работу. Большинство таких счастливчиков были белыми воротничками, которые во время пандемии перешли на работу из дома. Так вот, эти люди схватили свободные деньги, ушли на финансовые рынки и хорошо провели время. Акции мемкоинов, криптовалюты, NFT и т. д. были накачаны американскими розничными инвесторами. Как это всегда бывает, некоторые из таких богачей заработали достаточно, чтобы купить часы Lambos и Richard Mille.

Теперь, когда дьявол из TradFi создает проблемы для некоторых приверженцев Сатоши, рынок сходит с ума. Он паникует по поводу возможного удаления американского розничного инвестора с рынков крипто-капитала. Я считаю, что такое беспокойство неуместно. Если вам предложат распродать всю крипту, вы будете очередным лохом, который купил наверху и продал внизу. Пусть лучше свою криптовалюту распродадут учреждения, зарегистрированные в США, если они действительно считают, что должны продавать или прекращать предоставление криптографических услуг своим гражданам.

Почему я так считаю? Потому что во всем мире, в Азии, молчаливая валютная война Китая и Японии за экспортную конкурентоспособность приведет к безумному объему выдачи кредитов в Поднебесной. А это вторая по величине экономика мира. Эмиссия кредитов (или по-простому печатание денег) в конечном итоге ослабит юань и заставит часть состоятельных людей из Китая переместить свой капитал в другое место.

Я буду охватывать много стран в этом эссе. Я собираюсь начать с обсуждения Sharpe World и того, почему США будут делать все возможное, чтобы их подданные верили в сказку. В сказку, что капитал находится в «наибольшей безопасности» в руках американских финучреждений. Затем я перейду к тому, что значит взаимозаменяемость капитала. Я расскажу, почему американские богачи все равно будут иметь доступ к рынкам крипто-капитала. Да-да. Они останутся тут, даже если массовым розничным инвесторам в США будет сложно или невозможно получить доступ к крипто-рынку. Богачи смогут убежать от фиатной финансовой системы и купить твердые криптоактивы.

Все это в конечном итоге приведет меня — и, надеюсь, вас — к выводу, что сегодняшняя паника по поводу того, что происходит в США, — пустая трата умственной энергии.

Затем я расскажу о зарождающейся валютной войне между Китаем и Японией. И о том, как это переместит часть китайского капитала в криптовалюту через финансовые рынки Гонконга.

И, наконец, я подведу итог, рассказав о том, как я тактически использую неразборчивый сейл шиткоинов в качестве ликвидности на входе, чтобы хорошенько заработать на всем этом собачьем дерьме.

Sharpe World

Дэвид Дредж — один из лучших и самых умных трейдеров деривативов, которых я когда-либо встречал. Каждый раз, когда мы разговариваем, я узнаю что-то новое о структуре рынка. Он провел большую часть своей банковской карьеры в Азиатско-Тихоокеанском регионе. На последней встрече мы обменялись историями о наших любимых барах в Джакарте. Он жил там в конце 1980-х, а я часто бывал в 2010-х.

Дэвид довольно тесно связан с экономическими учреждениями как Востока, так и Запада. Что там говорить, одним из его университетских профессоров была министр Минфина США Джанет Йеллен. Сейчас Дэвид входит в состав различных консультативных комитетов центральных банков. Каждый раз, когда мы встречаемся, он говорит о том, как пытался заставить «взрослых в комнате» понять, что они смотрят на риск совершенно неправильно. Как я упоминал ранее, он называет это Миром Шарпа.

«Как люди управляют риском смерти?» — риторически спросил меня Дэйв.

«Вы не делаете того, о чем точно знаете, что это может вас убить — даже если вероятность смерти в каждом конкретном случае мала — и это удлиняет продолжительность вашей жизни».

Я подумал о некоторых простых вещах, которые многие люди делают, чтобы продлить свою жизнь:

- Не курят.

- Не пьют за рулем.

- Носят велосипедный шлем.

- Пристегивают ремни безопасности.

Если вы неукоснительно следуете этим простым правилам, то можете полностью устранить причины смерти, которых можно избежать. И (скорее всего) увеличите продолжительность своей жизни. Чего люди, однако, не делают, так это они вероятностно не оценивают каждое свое действие. Они не определяют математически вероятность смерти, чтобы понять, насколько велики шансы, что они не окажутся в хвосте распределения. Расскажу на простом примере. Средний велогонщик не смотрит на свой шлем и не говорит: «Это дерьмо отстойное — и если я не надену его сегодня, это будет событие 3-сигма (вероятность <1%), что я попаду в несчастный случай и погибну. Так что шансы маленькие, шлем можно не надевать». Они могут не надеть шлем, и день может закончиться событиями с 3 сигмами (то есть, аварией). Тогда велосипедист не сможет попросить Бога дать ему еще одну жизнь, потому что он послушно использовали рубрику принятия решений с логнормальной вероятностью +/- 2 сигма и поэтому взял на себя ответственность на соответствующее количество риска… Он просто мертв.

Однако в Sharpe World финансовые учреждения играют на вероятности смерти и постоянно участвуют в рискованных действиях. Они делают это в значительной степени потому, что знают: когда они умирают (в среднем это случается каждые 5-7 лет), центральные банки и правительства будут рядом, чтобы выручить. Система всегда будет выручать жителей Мира Шарпа, печатая деньги и обесценивая общественное богатство.

И правительство, и финансовые учреждения любят Sharpe World. Это мир, наполненный правилами, придуманными супер-пупер умными учеными в «элитных университетах». Эти ученые точно говорят им, что делать и как действовать. Все следуют правилам, так что, когда дела пойдут на лад, никто не сможет сказать, что сделал что-то неуклюжее. И, следовательно, общественность не расстраивается, что она должна заплатить за спасение еще одного банка-банкрота с жестким регулированием, а-ля Credit Suisse.

Итак, мы видим денежную игру на доверие, подкрепленную недоказанными экономическими теориями, и маскирующуюся под законы природы. Смысл игры состоит в том, чтобы удержать инвесторов, покупающих и удерживающих долгосрочные государственные облигации. Если я, как правительство, смогу убедить своих подданных отложить потребление и инвестировать свои сбережения вместе со мной на долгосрочной основе, тогда я стану успешным и заслуживающим доверия государственным деятелем. Если же, с другой стороны, инвесторы предпочитают давать взаймы правительству только на краткосрочной основе (если вообще хотят), то государство не заслуживает доверия и должно прибегать к непопулярным мерам (таким как высокие налоги), чтобы платить за блага.

Индоктринация ведущих мировых финансистов в Sharpe World начинается рано. Если вы посещали какие-либо университетские курсы по финансам, то уже знакомы с границей эффективности и с тем, что существуют определенные волшебные активы, называемые государственными облигациями. Они одновременно увеличивают доходность и снижают общую волатильность портфеля. Таким образом, все, что должен сделать управляющий портфелем, — это добавить кредитное плечо к долгосрочным государственным облигациям, и вуаля — их доходность резко возрастет!

График доходности 10-летних казначейских облигаций США:

Когда доходность облигаций США и развитых стран вышла на 40-летний бычий рынок, все считали себя гениями. Такие люди, как Рэй Далио, многократно становились миллиардерами, просто приобретая долгосрочные облигации. Каждый раз, когда рынок колебался, они применяли больше рычагов, зная, что власти будут печатать деньги, чтобы сорвать любое открытие реальной цены. Далио называл это Fair Weather Fund (Фондом хорошей погоды).

Но теперь, после самого быстрого роста инфляции и краткосрочных ставок за многие десятилетия, у инвесторов нет никаких причин держать долгосрочные государственные облигации. И все вы, читатели, являетесь частью этой истории. Ваш пенсионный план находится в ведении государственного или частного пенсионного фонда, состоящего из жителей Sharpe World. По закону управляющие фондами обязаны инвестировать большую часть ваших сбережений в долгосрочные государственные облигации, потому что… ну, потому что так сказало правительство. Это те же самые государственные облигации, которые будут выпотрошены по мере роста инфляции. Но финансовые учреждения в Sharpe World добросовестно следуют правилам и ведут капиталы своих клиентов на бойню, потому что правила нельзя нарушать! Никто в Sharpe World никогда не покупает долгосрочные государственные облигации на собственные деньги.

Дэйв рассказывает об этом в своих ежемесячных рассылках. Его точка зрения заключается в том, что инвесторы должны отказаться от владения государственными облигациями. Это снизит волатильность и повысит доходность, потому что при низких ставках такие инструменты больше не могут творить чудеса. Вместо этого инвесторы должны держать акции, золото, криптовалюту и хеджировать длинные хвосты волатильности.

«Участвуйте и защищайте», — говорит он. «Мой фонд обеспечивает защиту, владея положительно выпуклыми деривативами, и вам, как инвестору, следует просто купить корзину акций, чтобы участвовать в росте».

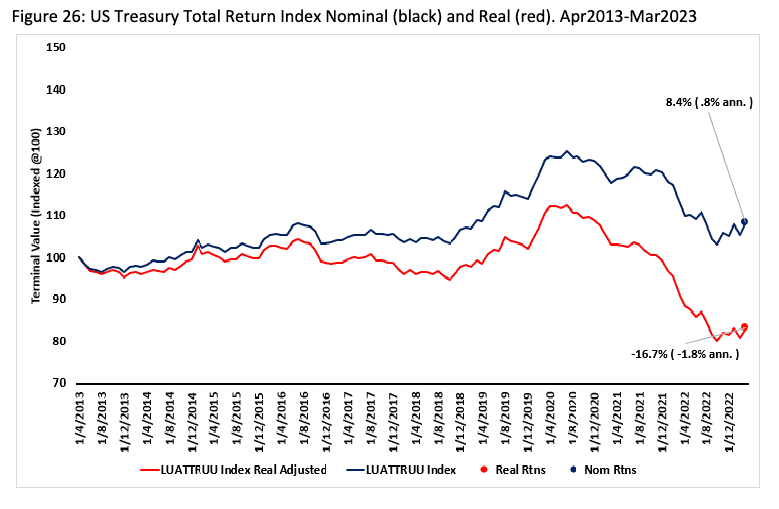

Свою точку зрения Дейв иллюстрирует приведенными ниже данными:

Этот график ясно показывает, что за последнее десятилетие владение корзиной казначейских облигаций США (UST) привело к убыткам как в номинальном, так и в реальном выражении.

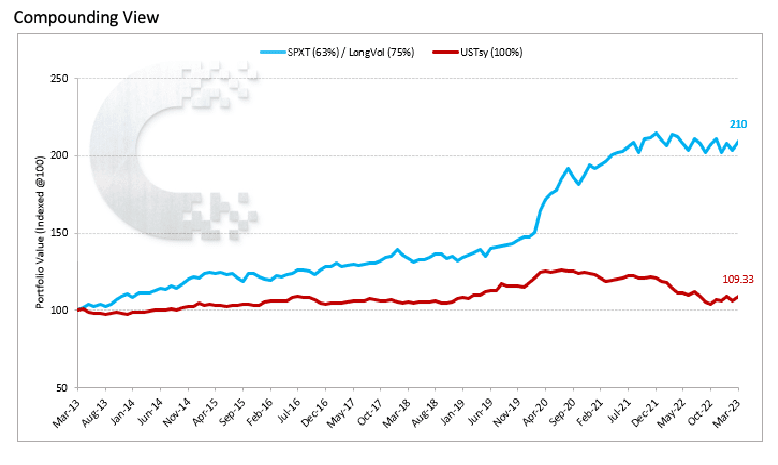

Красная линия на графике выше представляет эффективность стандартного, наиболее часто рекомендуемого портфеля 60/40. В нем 60% инвестировано в акции, а остальные 40% распределены в облигации через инвестиции в Bloomberg US Total Return Index. Синяя линия — это портфель, который сохранил стандартное распределение капитала в размере 60%, но взял оставшиеся 40% своих активов, обычно распределяемых в облигации, и вложил 62,5% из них в акции, а остальные 37,5% увеличил в 2 раза с помощью прокси-серверов LongVol. Как видите, синий портфель с нулевым распределением по облигациям превзошел стандартный портфель 60/40 на 100% за последнее десятилетие.

Это поднимает важный вопрос: какого хрена ваш управляющий фондом до сих пор держит долгосрочные государственные облигации? Ответ заключается в том, что вся фиатная финансовая система устроена таким образом, чтобы заставить менеджера (или по крайней мере убедительно попросить его) покупать государственные облигации. Несоблюдение этого предписания может привести к потере работы, а это последнее, чего хочет любой гражданин Мира Шарпа. Здорово быть безвольной куклой в Мире Шарпа и зарабатывать миллионы долларов в год, постоянно трахая своих клиентов, и соблюдая правила.

Но в какой-то момент, когда вы потеряли много денег своих клиентов, они потребуют от вас изменить тактику. И это то, чем должны управлять центральные банки. Перед лицом постоянной инфляции, банковских банкротств и высокой эффективности альтернативных твердых активов, таких как золото и Bitcoin (которые со временем сохраняют или увеличивают свою покупательную способность в отношении энергии), как вы сможете убедить инвесторов продолжать терять деньги, держа государственные облигации?

Реальность такова, что в мире нет достаточно сильного аргумента, чтобы заставить инвесторов жениться на такой проигрышной ставке. Так что вместо этого правительства должны принуждать инвесторов — что они обычно и делают, просто возводя барьеры, и предотвращая выход капитала из системы. Однако это немного сложнее сделать в США. Почему? Потому что если бы они ввели явный контроль за капиталом, который затронул бы криптовалюту или любой другой актив за пределами системы, то доллар перестал бы быть глобальной резервной валютой. Многие его счета операций с капиталом закрылись бы.

Однако США осознали другую тактику. Если вы сделаете доступ к криптовалюте достаточно болезненным и дорогим, то большинство состоятельных людей просто это пропустят мимо ушей и займутся другими делами. Короткий период внимания вынудит их вернуться к своим IG и лентам TikTok.

США очень заинтересованы в поддержке Sharpe World, потому что они получают наибольшую выгоду от его существования. Университеты США стали центрами идеологической обработки для обитателей Мира Шарпа. Эти люди рассредоточены по всем странам. Их задача убедиться, что все придерживаются глобальной финансовой системы, которая продолжает ставить держать на пьедестале доллары, долгосрочные казначейские облигации и крупные деньги (JP Morgan, Goldman Sachs, Citibank и т. д.). Учитывая, что Америка перестала производить вещи несколько десятилетий назад и вместо этого решила экспортировать финансовый инжиниринг, для США имеет смысл продолжать следить за тем, чтобы все играли по правилам Sharpe World. Когда этому статус-кво угрожает опасность, вся система сомкнет ряды. Она сделает все необходимое, чтобы гарантировать: капитал никогда не исчезнет.

Взаимозаменяемый капитал

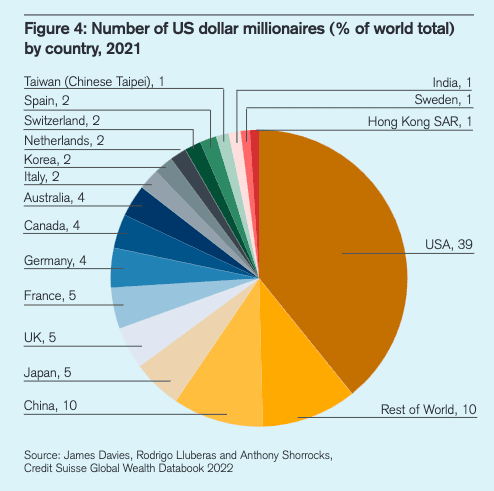

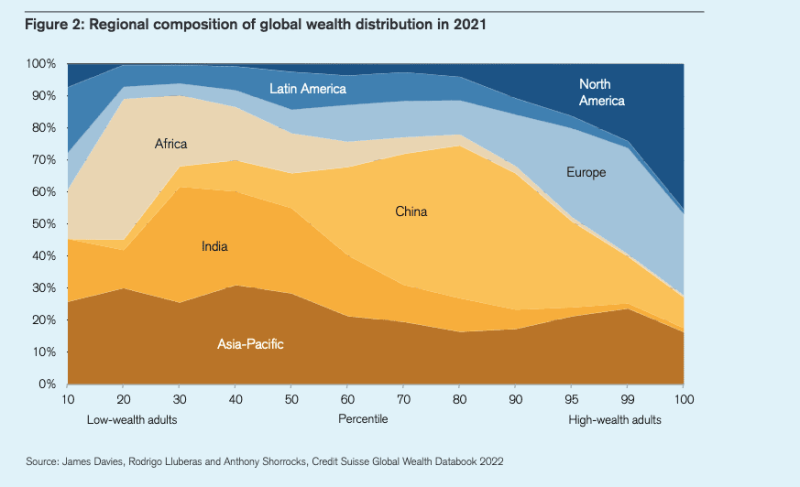

Население США составляет около 4% населения мира. Это очень маленький кусок пирога, но эти 4% довольно богаты по сравнению со всеми остальными жителями планеты. Вот почему мы, как инвесторы, заботимся о том, что такое небольшое население делает со своими деньгами.

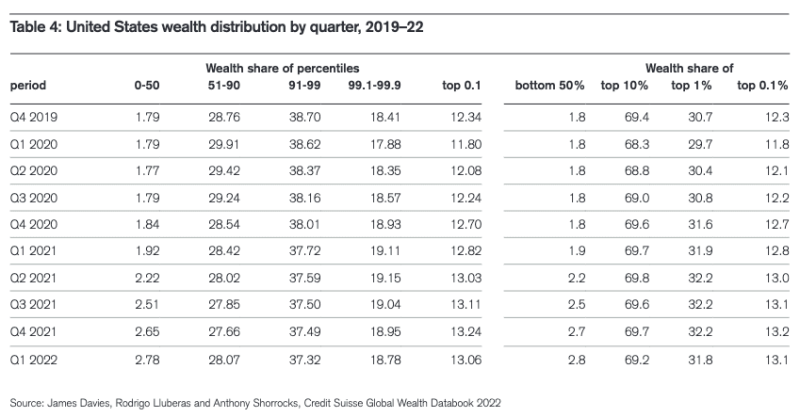

Однако это богатство неравномерно распределено среди американских масс — оно сильно сконцентрировано наверху. 70% богатств Америки принадлежит всего 10% американцев.

Большая часть Америки бедна, но это не важно, когда речь заходит о глобальных рынках капитала. Вы можете возразить, что казино зарабатывают много денег на бедняках. Мой ответ таков: пока казино встречает отчаявшихся игроков, тоскующих по легкому пути к богатству, настоящие деньги — и то, что приносит квартальный доход — делаются китами наверху, в частных комнатах. Вы не можете построить Вегас, Макао, Монако и т. д. на спинах людей, играющих в игровые автоматы.

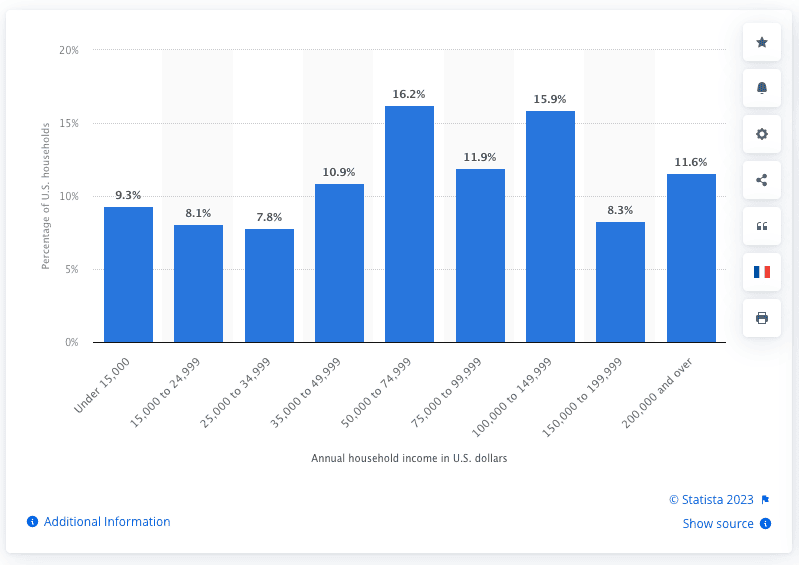

Отбросим в сторону самые богатые 10% и сосредоточимся на следующей ступени американской экономической лестницы: массовых богачах. Как уже говорилось ранее, я определяю этот термин как домохозяйства, которые зарабатывают от $100 000 до $200 000 в год. Такие доходы есть примерно у 25% населения страны.

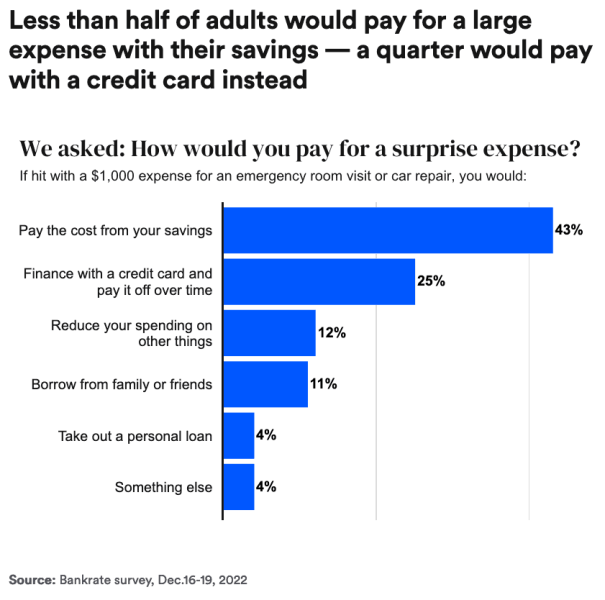

Важным моментом в этой когорте является то, что во время эпидемии COVID большинство из них сохранили работу, потому что ее можно было выполнять из дома. Так что, когда наступил локдаун и государство начало выдавать стимулы (субсидию), им не нужно было использовать эту государственную помощь, чтобы продержаться на плаву. По сути, у них был дополнительный доход, который они могли потреблять или инвестировать во что угодно.

Эта группа вызвала всплеск регистраций у онлайн-брокеров, таких как Robinhood. Эта группа впервые попробовала криптотрейдинг в 2020 и 2021 годах.

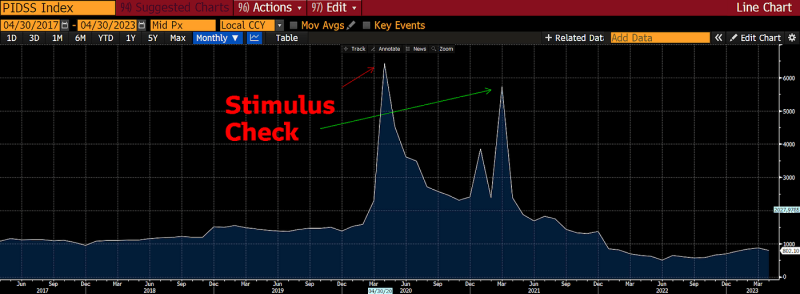

Два всплеска личных сбережений в США связаны с государственными стимулирующими выплатами. Основная часть денег была потрачена в период с 2020 по 2021 год, поэтому вы видите, что сумма сбережений возвращается к среднему долгосрочному значению. Все снова сломалось!

Данная когорта привела к росту рынка во время криптобума COVID. Однако на самом деле эти люди не так богаты. У них может быть немного сбережений. Но финансовые посредники, которые зарабатывают деньги на обслуживании богатых людей, не будут открывать счета для такой когорты. Массовые богачи попадают прямо в лагерь розничной торговли и, следовательно, имеют ограниченные возможности легкого доступа к криптовалюте. Coinbase, Kraken, Gemini, Crypto.com, Binance.us и Robinhood являются стали основными платформами, к которым вынуждены обращаться эти розничные инвесторы.

Вот так мы плавно подошли к причине, по которой эти биржи так выросли во время последнего бычьего рынка. Она заключается в том, что данные платформы обслуживали состоятельных людей, у которых — благодаря правительству США — был большой свободный доход для инвестирования. Без услуг таких финтех-компаний, ориентированных на розничную торговлю, состоятельные люди остались бы без простого доступа к глобальным рынкам криптовалют.

Давайте проведем небольшой мысленный эксперимент. Предположим, что из-за изменений в законодательстве США эти финтех-компании должны внезапно исключить из списка большинство токенов, которыми они торгуют, и/или полностью прекратить предлагать услуги по торговле криптовалютой. Это полностью исключило бы их из отношений с массовыми богачами из США. И устранило, казалось бы, большой пул капитала, который мог бы повторно покупать на криптовалютных рынках, когда снова появятся свободные деньги. Звучит очень плохо, но на самом деле это не имеет значения.

Причина, по которой эта когорта вовлеклась в криптографию, в первую очередь связана с подачкой правительства. Но выплаты во время COVID оказались настолько явно и глубоко инфляционными, что я не верю, что монетарные власти снова повторят подобную «акцию» в ближайшем будущем. Вместо этого ФРС и Казначейство США вернутся к раздаче бесплатных денег богатым людям через проценты по государственным облигациям и депозитам центрального банка. Именно так они обычно сокрушают финансовые рынки.

Если правительство решит раздать еще одну порцию свеженапечатанных денег, но в виде процентов, а не в виде субсидий, они не дойдут до массовых богачей, у которых практически нет сбережений. Вместо этого деньги будут течь прямо к 10% самых богатых, а может быть, даже только к 1% людей, которые владеют большей частью богатства в Америке. Затем этот капитал найдет свое применение в различных формах твердых активов и средств сбережения.

Благодаря своему богатству у 1% таких счастливчиков есть множество консультантов. Они продвигают то или иное решение, чтобы получить как можно больше прибыли на свои деньги. Это самые перегруженные люди в мире. Несмотря на то, что они американцы, у них есть доступ ко всем без исключения финансовым активам, торгуемым по всему миру. А это значит следующее. Если богатая группа придет к выводу, что Bitcoin и криптовалюта хорошо работают в инфляционной среде, тогда они могут легко купить их у дилера, который специализируется на продаже криптовалюты богатым людям. Я говорю о таких фирмах, как Cumberland, NYDig и внебиржевом трейдинге (OTC) от зарегистрированных в США компаний, например, Coinbase и Kraken.

Я пытаюсь подчеркнуть следующую вещь. Несмотря на все махинации, происходящие на крипторынках, на самом деле совершенно неважно, может ли средний класс владеть или торговать биткоинами или подмножеством шиткоинов. Они разорены, и правительство больше не выдает субсидии. Даже если бы Robinhood по-прежнему разрешал им торговать шиткоином XYZ, у них все равно не было бы доступного капитала для его покупки.

Капитал истинных богачей, с другой стороны, гораздо более обильный. А главное, он взаимозаменяем по всему миру — и все благодаря множеству посредников, которые обслуживают американских богатых и будут послушно делать все, что им говорят, пока они получают офигенные комиссии.

Настоящая торговая война

Китай и Япония владеют наибольшим количеством казначейских облигаций США среди всех стран. Это потому, что они оба используют одну и ту же экономическую модель:

- Уменьшить способность рабочих к коллективной организации.

- Занижать курс национальной валюты так, чтобы прирост производительности труда поступал к промышленникам и нации в виде оффшорных долларовых доходов.

- Заниженный курс валюты делает товары дешевыми, поэтому развитые страны могут продолжать переводить производство товаров в другие страны.

Это простая экономическая модель «Азия». Конкуренция между крупными азиатскими экспортерами на данном этапе происходит главным образом из-за цены, а цена в основном определяется стоимостью валюты каждой страны. В результате китайцев и японцев больше заботит кросс CNY/JPY, чем кросс их валют по отношению к доллару США.

Итак, кто сейчас самая конкурентоспособная по цене нация?

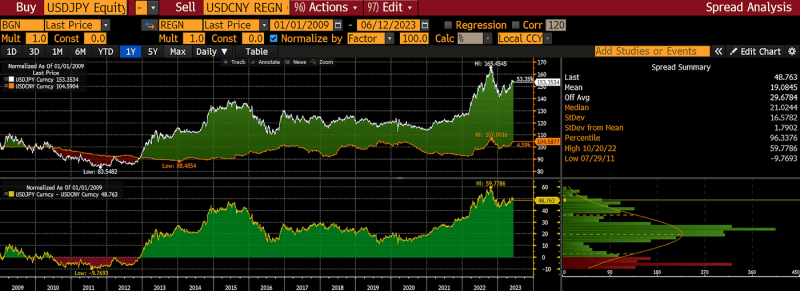

Спред между USD/JPY и USD/CNY:

Я проиндексировал обменный курс USD/CNY и USD/JPY на уровне 100 с 1 января 2009 г. по 12 июня 2023 г. Как вы можете видеть, JPY ослабла примерно на 50% больше, чем CNY за тот же период. Но, возможно, наиболее примечательным является тот факт, что спред между этими двумя активами значительно расширился с момента появления COVID.

Ниже я добавил CNY/KRW (китайский юань против южнокорейской воны) и CNY/EUR, чтобы дополнить конкурентную среду мировых экспортеров. В паре CNY/EUR, по сути, оценивается Германия как главная экономика ЕС.

Китай на 3% дешевле, чем Корея, но на 25% дороже, чем Германия, если использовать эту простую метрику.

Совершенно логично, что иена так резко обесценилась по отношению к юаню. Банк Японии продолжал печатать все больше и больше денег, пытаясь удержать доходность по японским государственным облигациям на определенном уровне. Это называется контролем кривой доходности (YCC). После COVID Китай еще не занимался печатанием денег или выпуском кредитов в такой большой степени, чтобы искусственно привязывать доходность облигаций к определенному уровню. Поэтому вполне разумно, что JPY ослабла по отношению к CNY на 46% с 2009 года.

Кросс-курс CNY/JPY:

Китайские товары дороже японских. Это сказалось на объемах экспорта, и последние данные это подтверждают.

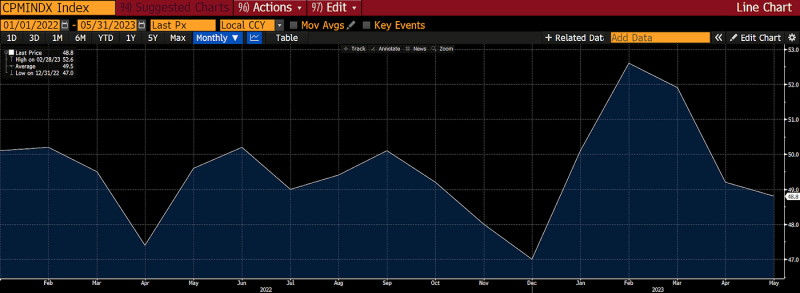

Рост экспорта Китая в годовом исчислении:

Основной удар от локдаунов COVID начался летом 2022 года — из приведенного выше графика видно, что экспорт рухнул именно тогда. Затем Пекин отказался от политики Zero COVID и вновь открылся. Экспорт снова вырос, когда люди вернулись к работе. Эта траектория от спада к подъему скрыла общее ослабление глобального потребителя и снижение ценовой конкурентоспособности китайских товаров.

Индекс деловой активности в производственном секторе Китая >50 пунктов, <50 пунктов:

Эта диаграмма показывает ту же историю, что и экспорт

Китай теперь полностью открыт, и карантин 2022 года не должен иметь длительных последствий. Однако в настоящее время экспорт падает в годовом исчислении. Это не хорошо. И пока все это происходило, JPY сильно ослабла по отношению к CNY. Если глобальный пирог сокращается, Китаю необходимо стать более конкурентоспособным по сравнению с его основными экспортными конкурентами, чтобы поддерживать рост, необходимый для успокоения его населения. Его конкурент номер один — Япония (помните, что у них одинаковые экономические модели). Юань ДОЛЖЕН ослабнуть по отношению к иене, чтобы способствовать росту Китая.

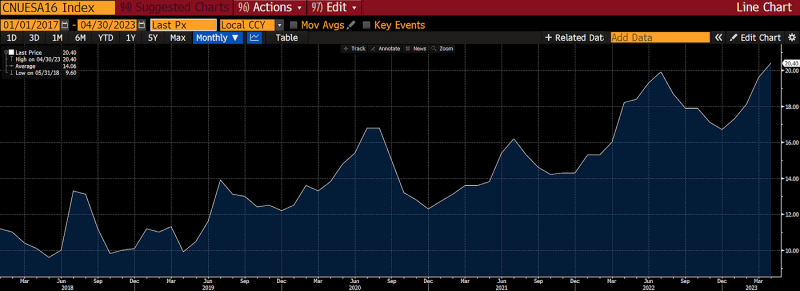

Самая большая причина, по которой Коммунистическая партия Китая нуждается в росте, заключается в том, что у них огромная проблема безработицы. В частности, безработица среди городской молодежи превышает 20%. Для выпускников школ и университетов просто не хватает рабочих мест.

Уровень безработицы среди китайской городской молодежи в возрасте 15–24 лет:

Для тех из вас, кто не знает: окончание университета в Китае имеет большое значение, потому что туда очень сложно поступить. Старшеклассники сдают то, что называется GaoKao (буквальный перевод — «большой тест»). Если вы не наберете достаточно высоких баллов, вы не поступите в университет. В Китае нет преференций для спортсменов. Поэтому дети и родители полностью сфокусированы на этом тесте с момента поступления в начальную школу. Как вы думаете, как в такой большой стране работодатель оценивает, кого нанимать, а кого нет? Он смотрит на такие вещи, как результаты тестов и оценки в университете. Тут это работает даже сильнее, чем на Западе.

В течение последних 40 лет родители, которые тратили всю свою энергию и деньги на обучение своего единственного маленького императора через систему школьного образования, были с лихвой вознаграждены. Выпускники университетов получали работу с более высокой оплатой, чем ручная монотонная работа на заводе. Они переезжали в город и получали хукоу (вид на жительство). Успех!

Но теперь, потратив живость и веселье детства на изучение всякой чепухи, вы заканчиваете университет и не получаете работу. В Китае есть огромный низший класс чрезвычайно образованных и талантливых молодых людей. Это буквально худший кошмар марксиста, который верит, что интеллектуальная буржуазия может посеять семена революции, если ее не остановить. Си Цзиньпин — ученик Мао и, конечно же, понимает, что его партия должна создавать рабочие места, чтобы молодежь могла вернуться к работе.

В случае сомнений Китай прибегает к политике поддержки экспорта и инфраструктурных проектов для стимулирования роста и занятости. Экономические меры со стороны предложения, которые привели Китай туда, где он находится сегодня, скорее всего, повторятся, даже если это означает накопление новых долгов на и без того гигантскую кучу. Для этого требуется более слабый юань.

Чтобы ослабить валюту, НБК будет стимулировать рост кредита в «хороших» секторах экономики. Полупроводники, искусственный интеллект, чистая энергия, недвижимость и т. д. будут иметь более высокие кредитные котировки. Банкам будет дано указание ссудить определенную сумму в юанях этим секторам или что-то еще. Неважно, действительно ли этим предприятиям нужен капитал.

По мере расширения кредита валюте будет позволено ослабнуть. НБК может провести однократную шоковую девальвацию, а затем медленно направить китайский юань вниз, со временем ослабляя его по отношению к иене.

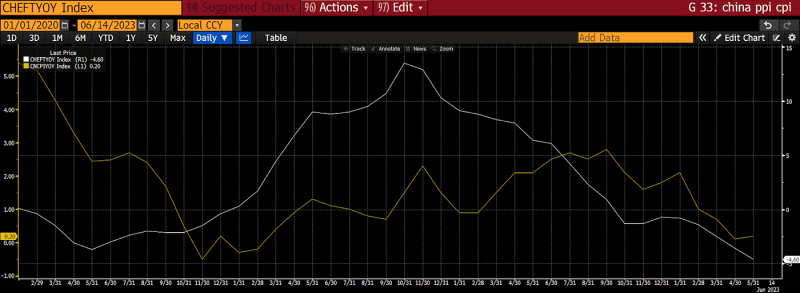

Китайские индексы производителей PPI (белый) и потребительских цен CPI (желтый):

Поскольку и PPI, и CPI находятся на отрицательной траектории, НБК может смягчиться, не боясь подстегнуть инфляцию.

Поскольку часть этого капитала не нужна высококлассным фирмам, он «просочится» в финансовые активы (во многом так же, как это произошло с субсидиями для богатых американцев). Существуют различные способы, с помощью которых компании, которые должны производить гаджеты, в конечном итоге получают кредиты и используют их для спекуляций на рынках финансовых активов. И что наиболее важно для этого эссе, массовые богатые китайцы — которые видят, что грядет катастрофа — начнут вывозить капитал из Китая.

В прошлом Народный банк Китая мог беспокоиться о бегстве капитала, но запас западных фиатных финансовых активов, «принадлежащих» Китаю, стал скорее пассивом, чем активом. Это потому, что Запад превратился из друга во врага. Кто знает, что произойдет в политических кругах Запада в отношении китайского капитала. Вполне возможно, что однажды мы все проснемся и увидим, что часть активов Китая была заморожена из-за каких-то действий, вызвавших недовольство западных политических элит.

Независимо от того, являетесь ли вы демократически избранным президентом, диктатором или императором, политика заключается в том, чтобы прикрыть свою задницу (CYA, cover your ass). Как партия CYA относится к государственным иностранным активам Китая? Она позволяет богатым обменивать юани на доллары и покупать товары. А если у богатого китайца когда-то отберут его нью-йоркский особняк, потому что он богатый небелый иностранец, это его проблема, а не проблема партии.

Валютные резервы Китая (в млн. долларов):

Как видите, у Китая есть «проблема» примерно на $3 трлн.

Еще лучшей политикой было бы позволить богатым покупать твердые активы, например, криптовалюту. А затем обеспечивать их хранение в Китае доверенными лицами, которых они контролируют или которыми владеют. Я предсказывал и продолжаю верить, что Гонконг станет каналом, через который китайскому капиталу разрешат владеть крипто-финансовыми активами. Когда я говорю о финансовых активах, я имею в виду право собственности на финансовые доходы от базовых крипто-токенов или валют. Вероятно, это будет осуществляться через фонды или деривативы, потому что Пекин не заинтересован в том, чтобы позволить своим избирателям фактически владеть технологиями, которые обеспечивают реальную экономическую свободу, не поддерживаемую государством. Таким образом, китайские инвесторы продают фиатное собачье дерьмо на балансе государства и заменяют его биткоинами и другими криптовалютами. Китайская нация, рассматриваемая как единое целое, после таких действий будет иметь более сильный баланс.

Вот как я представляю работу такого потока:

- Гонконг позволяет различным управляющим активами предлагать биржевые фонды (ETF), обеспеченные криптовалютой. В качестве примера возьмем Bitcoin ETF.

- Состоятельный китайский инвестор каким-то образом конвертирует CNY в гонконгские доллары (HKD). Это не может быть сложно — иначе рынок недвижимости Гонконга не был бы таким оживленным.

- Затем китайский инвестор покупает один из Bitcoin ETF, котирующихся на Гонконгской фондовой бирже.

- Управляющий ETF покупает физический биткоин на мировом рынке, который затем хранится у местного лицензированного кастодиала в Гонконге.

- Китайский инвестор теперь владеет ETF, который является деривативом биткоина, но не физическим биткоином. Инвестор может участвовать только в изменении цены Bitcoin, а не владеть самой монетой.

Это решает многие проблемы для Китая:

- Дает выход в твердый актив для богатых китайцев, которые хотят избежать продолжающегося ослабления китайского юаня. Богатые чувствуют себя умными и довольными тем, что их капитал «защищен».

- Конечным пунктом такого выхода бдет учреждение, которое должно следовать любым правилам, установленным регуляторами Гонконга. По сути, это означает, что физические биткоины контролируются правительством Китая. Это ничем не отличается от того, как биткоин, хранящийся в любом зарегистрированном в США ETF или доверительном фонде, в конечном итоге контролируется правительством США. Капитализм или коммунизм — одно и то же.

- Это уменьшает количество западных фиатных активов, принадлежащих китайскому государству. Когда богатый китайский инвестор продает CNY и покупает HKD, Нацбанк Китая занимает другую сторону и покупает CNY и продает HKD, который по сути является долларом США из-за его привязки. Нацбанк может осуществлять эти сделки из-за большого количества активов в долларах, которыми располагает Китай. Обратитесь к диаграмме выше, изображающей копилку на $3 трлн.

Для нас, криптоходлеров, это отличный результат. Возвращение китайского криптотрейдера через финансовые трубы Гонконга возродит рынок. В это же время разоренные американские массовые богачи будут фактически закрыты от крипты. Прелесть в том, что действия каждого государства побуждают другую страну делать то же самое.

Простое действие Китая, ослабляющего свою валюту и позволяющего верным товарищам покупать деривативы биткоинов в ответ, уменьшает количество западных фиатных активов, которыми владеет страна. Чем более неохотно Китай будет покупать казначейские облигации США на свои экспортные доходы или хранить активы в долларах в любой форме, тем усерднее должны работать Штаты, чтобы гарантировать, что капитал их граждан не сможет покинуть Sharpe World, поскольку обычный покупатель долгосрочных долговых обязательств, Китай, бастует. Это позитивно-рефлексивные отношения, которые должны принести славную прибыль верным лорда Сатоши.

Торговая тактика

Мы и дальше будем наблюдать путаницу в отношении того, какую криптоиндустрию хотят регуляторы США (если они вообще ее хотят). По мере этого фирмы, зарегистрированные в США, перестанут предлагать или резко сократят ряд услуг по торговле криптовалютой. Многие шиткоины больше не будут доступны для трейдинга. И многие финансовые посредники, проживающие в Штатах, будут без разбора сбрасывать на открытый рынок любые шиткоины, вызывающие изжогу у их отдела комплайенса.

Плохое настроение + вынужденная продажа = более низкие цены

Люблю низкие цены за качество, которые предлагает все это вонючее дерьмо. Некоторые сбрасываемые шиткоины определенно являются пустышкой. Например, с какой стати ролл-апу Layer-2 нужен свой токен? Но есть несколько монет, которые реально создают технологии. Например, технологии, необходимые для экономики ИИ. У меня есть один конкретный Layer-1, на котором я сфокусирован. Я изложу свой инвестиционный тезис в будущей серии эссе о пересечении ИИ и криптографии. Эта серия выйдет в течение лета.

Итак, время решает все. Я не могу предсказать, когда некоторые крупные компании, занимающиеся криптотрейдингом, перестанут обслуживать США и/или избавятся от своих криптовалютных запасов (и будет ли это вообще). Поэтому я должен покупать все время и не использовать кредитное плечо. В частности, я буду использовать алгоритмы средневзвешенной цены по объему (VWAP), чтобы постепенно накапливать определенные монеты в течение лета.

Прошедшие выходные были прекрасным примером. Кто-то должен был быстро продать много криптовалюты и не заботился о влиянии на рынок. Отлично — я был там, собирая монеты по отличным ценам. Но в следующие выходные цены могут быть еще на 20% ниже. Тут я должен иметь железобетонную уверенность в ценности продукта и услуги, выводимых на рынок, чтобы продолжать покупать, несмотря на серьезные потери рынка. Макро совпадает с микро. Макро — это надвигающаяся девальвация Китая и увеличение ликвидности доллара из-за процентных выплат ФРС и Казначейства США. А микро — вынужденная продажа альткоинов, создающих реальную ценность. Итак, эти два фактора совпадают, поэтому я просто закрываю глаза и покупаю.

Многие крипто-твиттерские воины могут возразить: «Артур, рынок движется вбок или вниз, но ты продолжаешь курить этот опиум о славном бычьем рынке прямо за углом».

Это справедливая критика. Однако, если мое время еще не подошло (а оно, безусловно, когда-нибудь придет), я просто буду действовать медленно и не использовать кредитное плечо во время фазы накопления медвежьего рынка. Я уверен в своих макроэкономических прогнозах. И сами события развиваются в соответствии с моими ожиданиями, хотя и более медленными темпами.

Согласен: для тех читателей, которые торгуют на краткосрочных таймфреймах, мой анализ почти бесполезен. Вы продолжаете нарезаться до смерти ложными прорывами и неприятными коррекциями.

Я не ожидаю, что поток новостей улучшится. Многие фирмы, которые поставили свое будущее на получение доступа к большой группе состоятельных американских розничных инвесторов, разорятся. Любая фирма, которая полагается на торговые сборы для получения дохода, пострадает. И, вероятно, будет больше известных имен, которые вывесят белый флаг, потому что они не видят славного будущего за поворотом. Трудно представить красоту следующего бычьего рынка, когда вокруг вас витает смрад неудачи.

В какой-то момент продажи прекратятся, и тогда мы получим страшный боковик. Это скучное ценовое движение будет царить до тех пор, пока что-то не поднимет дух криптотрейдеров. Я изложил одну возможность — шоковая девальвация CNY по отношению к JPY. Я буду следить за кроссом CNY/JPY и данными об экспорте в Китай. Чем меньше растет китайская экономика, тем больше будет выдано кредитов. Затем валюта ослабнет, и капиталу позволят «убежать» в соответствующие пристанища. И тогда, наконец, на рынках крипто-капитала появится искра, которая, как мы надеемся, разожжет осеннее ралли.

Другие эссе Артура Хейса

Как вам статья?

20 1 Поделитесь этой статьей со своими друзьями на Facebook или Telegram. Просто нажмите на кнопку, и все готово. Telegram Facebook

Укажите причину:

неточностиСложности при пониманииИноеОтправить