Содержание:

Финансовые рынки позволяют заработать много денег, но с их помощью также можно и много потерять, если не понимать базовых принципов рынка. И первый принцип — рынок не справедлив и часто нерационален. Он создан людьми и торгуют на нем люди, поэтому решающую роль тут играют эмоции. Крупные игроки и маркетмейкеры понимают это и используют различные способы, чтобы вызвать у участников рынка нужную эмоцию и эксплуатировать ее для получения прибыли. Это и называется манипуляцией.

Криптовалютный рынок легко поддается манипуляциям, из-за низкой капитализации и ликвидности, что и является одной из причин высокой волатильности криптовалют. Соответственно, чтобы заработать на крипторынке, нужно уметь распознавать манипуляции и противостоять им, и в этой статье мы расскажем, как это делать.

Эта статья была подготовлена Incrypted и предназначена для образовательных целей. Мы надеемся, что материал поможет вам лучше понять и изучить криптовалютный рынок.

Базовые виды рыночных манипуляций

Рыночные манипуляции — это нечестные действия, которые совершаются на рынке с целью искусственного увеличения или уменьшения цены актива. Это может включать в себя распространение ложной информации, массовую продажу или покупку активов для создания фальшивого спроса или предложения. В результате, манипуляции могут привести к несправедливым ценам, которые не отражают действительности, и ущербу для инвесторов.

Существуют различные способы вызывать у трейдеров и инвесторов нужную эмоцию, но в арсенале маркетмейкеров есть 4 инструмента, использующихся на крипторынке особенно часто и эффективно. О них и поговорим ниже.

Wash Trading

Wash Trading — способ торговли при котором крупные держатели сами себе продают определенный актив, чтобы ввести в заблуждение розничных инвесторов, создав иллюзию активности. Все просто: свеча красная, свеча зеленая, повторить. Существует 2 основных причины использования вош трейдинга:

- Создание видимости активности или спроса на нужную валюту/торговую пару.

- Искусственное увеличение торговых объемов, чтобы заплатить бирже, замаскировав это под комиссию.

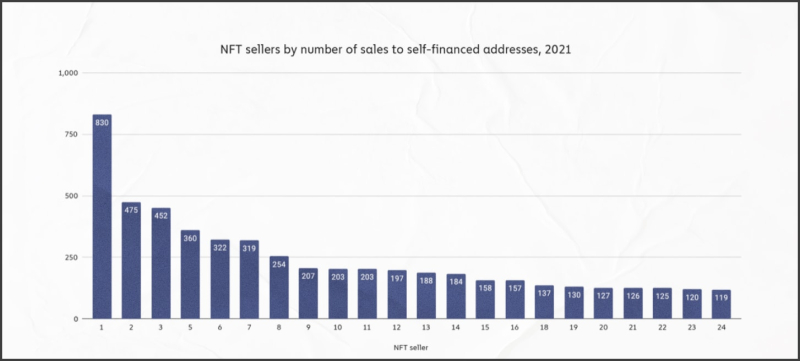

Хороший пример — NFT. 2021-й запомнился криптанам как год NFT-лихорадки. По данным ChainAnalysis в контракты ERC-721 и ERC-1155 перевели не менее $44,2 млрд, что создало широкие возможности как для вош трейдинга, так и для отмывания денег через самофинансируемую торговлю. Покупки NFT часто финансировались или самими продавцами, или теми, кто финансировал продавцов. Количество таких сделок достигло нескольких сотен:

К-во сделок связанных с NFT

Pump&Dump

Вечная классика — памперы распространяют информацию, которая создает у инвесторов ощущение перспективной монеты и, соответственно, повышает спрос на актив, а с ним и цену. Когда цена достигает нужного уровня, памперы сливают заранее припасенные щитки, просто разгружаясь в «жадных» инвесторов.

Основные способы спровоцировать Pump&Dump:

- Шумиха: «Это следующий биткоин», «Убийца Ethereum» и громкие заявления такого рода создают оптимизм у инвесторов, но в 95% случаев — это просто спекуляция и скорее ред флаг, чем причина для покупки.

- Ценовой скачок: если за короткое время ноунейм-токен быстро растет, то стоит вести себя аккуратнее. Параболический рост может быть просто приманкой для ритейла.

- Новостные циклы: положительные новости совпадают с крупными покупками китов. Это создает ощущение «смарт-мани», успешной торговли на событиях и «китов-инсайдеров», что в свою очередь заставляет ритейл покупать больше, подражая китам.

Примеры памп-событий:

- Crypto.com рекламируют на Super Bowl.

- Tesla покупает BTC.

- Coinbase выходит на IPO.

Все эти новости направлены на создание ажиотажа и стимулирования импульсивных покупок у ритейл-инвесторов.

Медвежий набег

Суть этой манипуляции заключается в том, что крупные игроки открывают шорт-позиции и начинают распространять негативные новости об активе, то есть фадить. В случае успеха FUD спровоцирует панику у инвесторов и они начнут закрывать лонг-позиции, то есть по сути, станут топливом для шортистов. Типичная схема медвежьего набега выглядит так:

- Запустить FUD.

- Открыть несколько крупных шорт-позиций.

- Продолжить нагнетать панику.

- Фиксировать доход.

Чтобы противостоять этому типу манипуляции важно диверсифицировать источники информации и отличать обоснованный негатив от FUD. Или, как говорил CZ — «4».

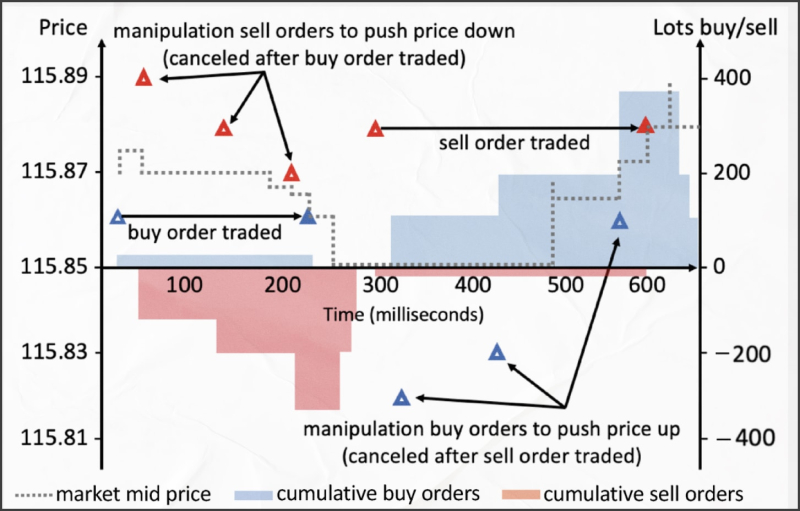

Spoofing

Spoofing — это метод манипуляции через размещение фейковых ордеров, которые отменяются до их выполнения. Поскольку для трейдеров одним из базовых индикаторов тренда является количество ордеров на покупку и продажу, фейковые ордера провоцируют решения, выгодные манипулятору.

Пример: 6 мая 2010-го начали форсить новость о греческом кризисе в ЕС. Но в один момент американские индексы за несколько секунд просели на 10%, спровоцировав краткосрочную панику. Через несколько минут цена выровнялась, будто ничего не произошло:

Индекс DOW 6-го мая 2010-го

Ничего, кроме привлечения Navinder Singh Sarao к ответственности за манипулирование рынками из-за открытого и отмененного шорт-ордера на $200 млн.

Как противостоять манипуляторам

Звучит это все не утешающе для ритейла, но хорошая новость в том, что для получения дохода инвесторам необязательно бороться против манипуляторов и искоренять их — достаточно уметь защититься на своем уровне. Для этого важно соблюдать следующие правила:

- Проверяйте информацию: нужно несколько источников для получения и проверки информации. Так, за ценами можно следить на TradingView, Coingecko, Coinmarketcap, а для проверки новостей подойдут известные издания, телеграм-каналы, твиттер аккаунты. Проверять стоит каждую новость, влияющую на принятие решения.

- DYOR: основательно изучайте активы для инвестиций и отслеживайте связанные с ними новости. Тщательный самостоятельный анализ — это то, что создает веру в актив и помогает игнорировать FUD. А просмотр новостей (с учетом предыдущего правила) позволит вовремя изменить отношение к монете.

- Диверсифицируйте: диверсификация портфеля при помощи стейблкоинов или сильных активов снизит влияние ценовых манипуляций с более слабыми монетами. Но тут важно найти баланс — избыток активов в портфеле приведет к распылению как капитала, так и внимания.

- Будьте рациональны: поскольку главная цель манипуляторов — вызвать эмоцию, инвестор должен воспринимать все происходящее хладнокровно и с долей скептицизма. Новости и слухи, направленные на эмоциональное, а не рациональное восприятие стоит сразу маркировать ред флагом.

- Используйте DCA: рыночные манипуляции рассчитаны в первую очередь на спекулянтов и paper hands, а не на долгосрочных инвесторов. Формирование портфеля с использованием DCA на протяжении длительного времени поможет создать оптимальную входную цену для сильных активов и противостоять манипуляциям.

- Работайте по стратегии: у вас должна быть разработана четкая стратегия принятия решений, которая включает точки входа и выхода, краткосрочны и долгосрочные горизонты, фундаментальный анализ и веру в выбранный актив. Все решения должны приниматься в соответствии со стратегией.

Эти простые методы защиты помогут снизить влияние манипуляторов на принятие решений и сделают эмоциональные провокации менее эффективными.

Выводы

Главная цель участников финансовых рынков, и в частности криптовалютного — получение дохода. Однако разные игроки используют для этого разные методы: кто-то честно идет к своей цели через исследования, ошибки и долгосрочные стратегии, а кто-то сознательно обманывает инвесторов, чтобы манипулировать ценами и получать легкий и быстрый профит.

Чтобы выжить в крипте важно уметь противостоять манипуляциям и опираться при принятии решений на проверенную информацию и глубокий анализ. А главный защитный инструмент ритейл-инвестора — четко проработанная стратегия и умение ее придерживаться. Эти спасательные круги помогут вам не утонуть в море FUD-а и иррациональной ценовой динамики криптовалют.

Для лучшего усвоения материала рекомендуем посмотреть видео на эту тему:

Часто задаваемые вопросы

Цена криптовалюты определяется спросом и предложением на рынке. Если больше людей хотят купить, чем продать, цена возрастает, и наоборот. Объем в крипте отображает количество монет, которые были куплены или проданы на бирже за определенный период времени. Чем выше объем, тем больше интереса к монете. Манипуляция в трейдинге — это использование неправомерных методов для управления ценами на активы. Например, манипулятор может сознательно создавать ложные сигналы на рынке, чтобы повлиять на цену. Манипулировать рынком незаконно и могут возникнуть серьезные последствия для манипулятора. Вместо этого, трейдеры обычно анализируют данные и используют стратегии для прогнозирования цен и принятия решений о покупке или продаже. Манипулятор на рынке — это индивид или группа, которая пытается искусственно изменить цены на рынке. Это может быть как неопытный трейдер, который использует незаконные методы, так и большая организация, которая имеет доступ к значительным ресурсам.