Содержание:

По данным сайта Ethereum.org количество застейканного ETH составляет более 17 млн, при этом DeFi Llama указывает, что более 7 млн ETH застейкано через поставщиков LSD. Это значит, что порядка 40% пользователей блокировали средства не напрямую в смарт-контракте Ethereum, а через посредников в виде площадок ликвидного стейкинга.

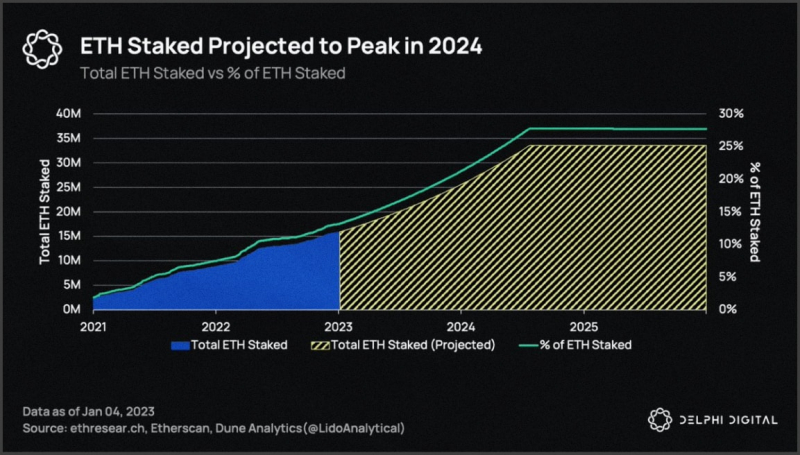

По мере приближения обновления Shanghai и снижения потенциальных рисков для инвесторов, TVL этих площадок продолжает расти и на начало марта составляет $12 млрд. Так, в Delphi Digital считают что после Shanghai, объем застейканных средств продолжит расти пока не достигнет пика в 2024-м:

Прогнозы по динамике объёма застейканного ETH на ближайшие годы от Delphi Digital

Исходя из всего этого мы решили подробнее разобрать, что такое ликвидный стейкинг и как он работает в сети Ethereum.

Эта статья была подготовлена Incrypted и предназначена для образовательных целей. Мы надеемся, что материал поможет вам лучше понять и изучить криптовалютный рынок.

Погружаемся в LSD: как работает ликвидный стейкинг

Важно: в контексте этой статьи мы рассматриваем только PoS-стейкинг. Площадки ликвидного стейкинга являются посредниками, которые аккумулируют средства пользователей и вносят их как залог, запуская ноды валидаторов и выплачивая взамен награду в виде % от застейканных средств.

LSD расшифровывается как Liquid Staking Derivatives, то есть производные ликвидного стейкинга и это сокращение описывает основной механизм работы подобных площадок — они производят деривативы (обернутые токены) с привязкой к застейканому активу. Ключевые отличия между провайдерами заключают в том, что они делают с базовыми токенами и какого типа деривативы выдают пользователям.

Общий механизм и модели работы поставщиков LSD

Ликвидный стейкинг предусматривает, что пользователь блокирует на DeFi-площадке базовый токен, получая взамен дериватив — обернутый токен. Различные провайдеры ликвидного стейкинга могут выдавать стейкерам разные типы обернутых токенов. Наиболее распространены 3 модели:

- Rebase token: рибейз токены работают на основе алгоритма который выпускает или сжигает токены автоматически, распределяя их между пользователями. Например:

Вы застейкали 1 ETH под Х% и вам сразу выдали 1 wETH (дериватив). На следующий день с учетом награды баланс на кошельке увеличится и может составить уже 1,01 wETH. Это происходит автоматически, без вмешательства пользователя.

Минус рибейз-токенов в том, что их поддерживают не все DeFi-площадки, поэтому если вы используете wETH, например, для предоставления ликвидности на несовместимой DEX, то можете не получить начисляемую награду в виде увеличения баланса.

- Reward token: не увеличивается количественно, но растет в цене, пропорционально полученной награде. Его стоимость также регулируется автоматически и зависит от размера награды за стейкинг, но зафиксировать вы ее сможете при обмене на базовый актив. Например:

Вы застейкали все тот же 1 ETH под Х% и получили дериватив в виде yETH. В отличие от рибейз токена, баланс yETH в кошельке меняться не будет, но если вы захотите обменять yETH обратно на ETH, то увидите, что на следующий день он стоит уже не 1 ETH, а 1,01 ETH.

Это более популярный тип обернутых токенов, поскольку он совместим с DeFi-сервисами. Именно такую модель использует большинство провайдеров LSD.

- Rebase+Reward: модель деривативов, которая выдает один тип токена по умолчанию и позволяет при необходимости конвертировать его в другой. Например, Lido по умолчанию выдает рибейз токен stETH, но при необходимости пользователь может конвертировать его во wstETH, который уже работает по ревард модели и совместим с DeFi.

Что касается использования застейканного базового актива, то оно может отличаться в зависимости от принципов работы протокола, например:

- Lido или Coinbase работает централизованно и в той или иной мере самостоятельно разворачивает узлы валидаторов. Такие протоколы самые удобные для пользователей, но не самый безопасный для блокчейна.

- Rocket Pool объединяет на площадке валидаторов и обычных пользователей и работает децентрализовано, позволяя любому желающему запустить ноду через площадку. Это более безопасная архитектура, не требующая доверия, но она усложняет пользовательский опыт.

От бизнес-модели протокола также зависит размер взимаемых комиссий и их распределение — это важный критерий при выборе поставщика LSD, который мы рассмотрим на примере конкретных площадок, ведь он влияет на конечный доход стейкера.

Зачем нужен LSD и почему именно ETH?

Ключевое требование к деривативу на застейканный актив в том, что он должен быть ликвидным, то есть обмениваться на другие активы, иначе само понятие ликвидного стейкинга теряет смысл. Ликвидность обернутых токенов обеспечивается самим протоколом и сторонними DEX-площадками через пулы ликвидности, поэтому тот же stETH можно свопнуть в обычный ETH на Curve. Это открывает следующие преимущества:

- Высвобождается ликвидность, которая иначе просто бы лежала заблокированной на смарт-контрактах и не была бы задействована на рынке.

- Стейкер может управлять своими активами через обернутый токен, это дает больше возможностей для риск-менеджмента и заработка.

- Стейкеру не нужно разворачивать ноду в сети и становится полноценным валидатором, он просто делегирует свою долю активов уже существующим валидаторам.

- Снижается входной порог для стейкеров, поскольку провайдеры LSD действуют как посредники, аккумулируя депозиты любого размера, пока те не достигнут минимального требования для запуска узла — 32 ETH.

Ликвидный стейкинг доступен для многих блокчейнов, использующих PoS-алгоритм, но наибольшую популярность получил именно в сети Ethereum, что связано с процедурой перехода этой сети на PoS.

Дело в том, что депозитный смарт-контракт для валидаторов Beacon Chain (версия Ethereum, работающая на PoS) был развернут еще в 2020-м с минимальным требованием к депозиту в 32 ETH и без возможности вывода. Обновление Shanghai о котором мы говорили в одной из недавних статей было в планах, но не была известна даже приблизительная дата запуска, то есть валидаторам предлагали застейкать крупную сумму на неопределенный срок.

Многие пользователи посчитали это слишком рисковой инвестицией, для других входной порог был слишком высок. Протоколы ликвидного стейкинга помогли решить эту проблему выдавая взамен заблокированного на неопределенный срок депозита в ETH ликвидные обернутые токены и позволив стейкать даже небольшие суммы.

Краткий обзор топ LSD-провайдеров

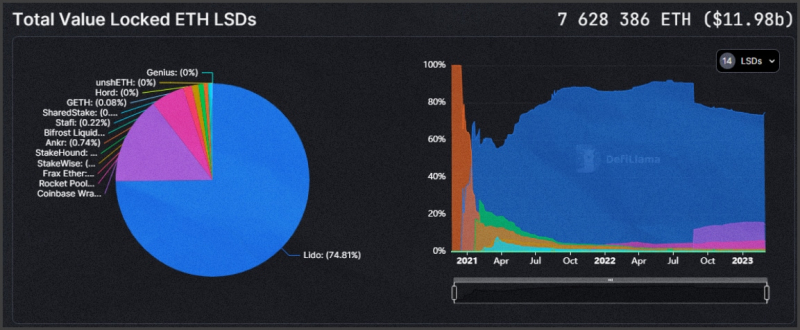

По данным DeFi Llama, на рынке сейчас работает 14 площадок ликвидного стейкинга, но 95% всего сегмента приходится на 4 лидирующих провайдеров LSD: Lido, Coinbase, RocketPool и Frax:

Доля рынка различных поставщиков ликвидности по данным DeFi Llama

Давайте коротко рассмотрим каждый из этих протоколов, чтобы понять основные отличия и при необходимости выбрать наиболее оптимальный вариант для стейкинга ETH. И так:

Lido

Lido — доминирующий провайдер LSD на рынке. Это одна из первых площадок ликвидного стейкинга, которая смогла создать действительно качественный пользовательский опыт. Успех Lido объясняется ее простотой и понятностью в сочетании с высокой доходностью и низкими комиссиями. Основные характеристики:

- APR: 4.4%

- Комиссия: 10%

- Модель дериватива: рибейз-токен + ревард токен

Дегены также предпочитают Lido, поскольку ее обернутые токены stETH и wstETH интегрированы в DeFi-экосистему за счет многочисленных партнерств и дают больше возможностей для заработка чем деривативы конкурентов. Вместе с тем у Lido высокоцентрализованная модель работы, которая ограничивает круг пользователей с правом запускать узлы, что потенциально опасно для сети Ethereum.

Coinbase

Coinbase, как и некоторые другие биржи, предоставляет сервис ликвидного стейкинга для пользователей через нативный кошелек Coinbase Wallet. Однако в отличие от конкурентных бирж Coinbase удалось стать одним из доминирующих игроков рынка, удерживая почти 15% от общего TVL и 12,7% всех валидаторов сети. Основные характеристики:

- APR: 3.89%

- Комиссия: 25%

- Модель дериватива: ревард-токен

Вместо застейканного ETH, Coinbase выдает cbETH, который растет в цене по мере начисления наград за стейкинг. И хотя, как можно понять по процентной ставке и размеру комиссии, Coinbase является наименее выгодным LSD провайдером, по-видимому, инвесторы готовы платить эту премию за регулируемый статус криптобиржи.

RocketPool

RocketPool на данный момент занимает третье место на рынке с 5.6% долей TVL, но это одна из самых известных площадок ликвидного стейкинга. Ее главной особенностью является децентрализованная модель работы и большое количество независимых операторов узлов. Основные характеристики:

- APR: 4.29% для стейкеров и 7.17% для операторов нод.

- Комиссия: 15%

- Модель дериватива: ревард-токен.

RocketPool предоставляет не только LSD, но и инфраструктуру для облегченного запуска ноды валидатора. Чтобы стать валидатором, пользователю достаточно внести 16 ETH (+ нативный токен RPL на сумму 1.6 ETH в качестве залога) вместо 32 ETH, как того требует Ethereum. Обычные же пользователи могут стейкать от 0.1 ETH, получая взамен ликвидные токены rETH.

Особенность в том, что любой пользователь может использовать RocketPool, чтобы стать оператором ноды, в то время как на Lido право на добавление новых операторов имеют только холдеры LDO. При этом операторы нод RocketPool получают большую награду за счет токена RPL, который выплачивается в добавок к стандартному % на стейкинг.

Frax

Frax — это развитая и известная среди криптанов DeFi-площадка с многолетним опытом работы. Платформа предлагает целый набор продуктов для дегенов, включая DEX, доходное фермерство, и даже довольно необычный стейблкоин, но на рынке ликвидного стейкинга является наименьшей площадкой из ТОП-4 с 1,5% общего TVL. Основные характеристики:

- APR: 6.52%

- Комиссия: 10%

- Модель дериватива: обернутый токен+ревард токен

Несмотря на небольшую долю рынка Frax является самой доходной из всех представленных в этой статье площадок, предлагая даже более высокий APR, чем заявлено на сайте Ethereum. Частично это достигается за счет стимулов Frax, а частично благодаря оригинальной модели деривативов, которая состоит из двух токенов:

- frxETH: это обернутый токен, который можно сминтить на площадке Frax в обмен на обычный ETH. Он не накапливает наград, не меняется ни в стоимости ни в количестве и всегда равен 1 ETH.

- stfrxETH: LSD-токен, который можно получить, если застейкать frxETH на Frax. И вот это уже ревард-токен, который меняется в цене по мере начисления наград.

Суть в том, что не все владельцы frxETH стейкают их для получения stfrxETH, поэтому их награда переносится на владельцев stfrxETH. Ну а холдеры frxETH могут выбрать другой способ получения дохода в экосистеме Frax, который может быть более прибыльным.

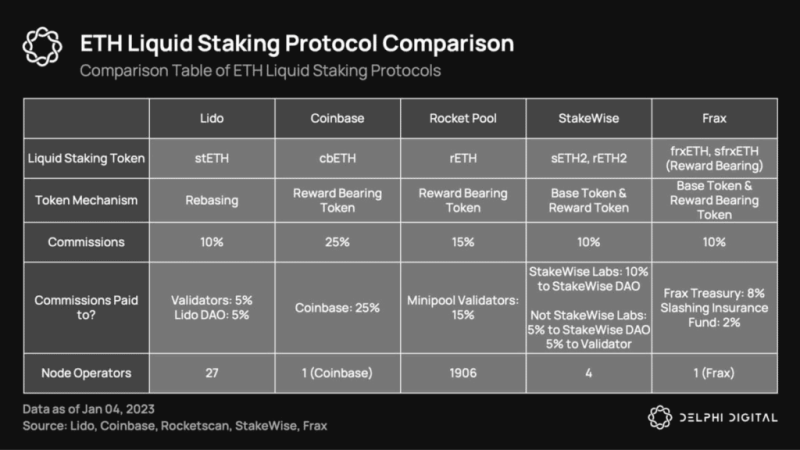

Нагляднее сравнить предложения от разных провайдеров поможет таблица с ключевыми особенностями каждой площадки:

Сравнительная таблица популярных поставщиков ликвидности от DelphiDigital

Плюсы и минусы ликвидного стейкинга

Будучи частью DeFi-экосистемы и важным механизмом безопасности блокчейна, площадки ликвидного стейкинга несут экосистеме Ethereum и пользователям как преимущества, так и дополнительные риски. Среди плюсов:

- Гибкое управление рисками: при прямом стейкинге с блокировкой в смарт-контракте пользователь на время лишается доступа к активу и не может управлять капиталом. То есть, если например, ETH начнет стремительно падать, то у стейкера не будет возможности продать его и снизить убытки. Токены ликвидного стейкинга позволяют это сделать.

- Дополнительные возможности для заработка: используя LSD-токены стейкер может получить дополнительный заработок, предоставляя их в качестве ликвидности или залога по займу. При этом базовый актив будет стабильно приносить доход в виде % от застейканной суммы.

- Снижается входной порог: речь идет как о финансовом барьере, так и о техническом. Через площадки ликвидного стейкинга можно застейкать даже небольшую сумму в ETH, в то время как прямой стейк предусматривает минимальный депозит 32 ETH. А кроме того, стейкеру не нужно запускать узел валидатора и, соответственно, он не несет риск потери депозита из-за сбоев в работе ноды.

В то же время не стоит забывать о недостатках ликвидного стейкинга:

- Риски на стороне провайдера: площадки ликвидного стейкинга могут быть подвержены взломам. И если базовые активы сразу депонируются в безопасный Ethereum-контракт, то деривативный токен из-за взлома может пострадать, например, от неконтролируемой эмиссии, которая обвалит его цену. Впрочем, пока мы не сталкивались компрометацией популярных LSD-провайдеров.

- Дополнительные расходы: провайдеры LSD взимают плату за использование их инфраструктуры. В зависимости от площадки она может варьироваться от 10% до 25% и влияет на конечную доходность стейкера. При прямом стейкинге в смарт-контракт Ethereum плата не взимается, то есть конечный доход выше.

- Депеги/проскальзывания при обмене: поскольку обернутый токен становится новым рыночным активом, его стоимость может не всегда совпадать со стоимостью базового актива. Так, на фоне потрясений крипторынка в 2022-м, в июне прошлого года stETH от Lido торговался с 4% дисконтом к ETH при номинальной привязке 1 к 1. Также при обмене деривативов через DEX стоит учитывать проскальзывания в пуле.

Ну и риск для всей экосистемы — потенциальная централизация блокчейна: централизованные поставщики LSD вроде Lido или Coinbase разворачивают сотни тысяч нод, но при этом имеют очень ограниченное количество валидаторов которые в той или иной мере связаны с площадкой. При высокой концентрации депозитов это может привести к атаке ⅓ (аналог атаки 51% для PoS), а на Lido сейчас приходится чуть меньше 30% от общего количества застейканных ETH и почти 31% валидаторов, которыми управляют всего 30 операторов:

Информация о пуле валидаторов Lido по данным сайта Rated.network

Впрочем, судя по динамике роста общего TVL в LSD и возрастающему доминированию Lido, большинство пользователей воспринимает ликвидный стейкинг как эффективную и доступную альтернативу прямому стейкингу в смарт-контракт Ethereum, даже несмотря на потенциальные риски.

Выводы

В последние месяцы популярность поставщиков LSD продолжает возрастать, что может быть связано как с приближением обновления Shandhai, которое должно разблокировать депозиты стейкеров ETH, так и со сравнительно высокими процентными ставками. При этом порядка 40% ETH застейкано через LSD-провайдеров, среди которых наибольшим спросом пользуются Lido, Coinbase, Frax и Rocket Pool.

Ликвидный стейкинг воспринимается как более выгодная и доступная альтернатива прямому стейкингу в смарт-контракте, поскольку позволяет использовать застейканные активы для заработка в DeFi и снижает входной порог для стейкеров. Вместе с тем он связан и с дополнительными рисками, как например ценовыми депегами и взломами LSD провайдеров.

Вся информация представлена исключительно в познавательных целях и не должна служить основанием для принятия инвестиционных решений, а также рассматриваться как рекомендация или совет по участию в инвестиционных сделках. Do Your Own Research.

Часто задаваемые вопросы

Ликвидный стейкинг (Liquidity Staking) — это процесс блокировки или замораживания криптовалютных токенов на определенном протоколе, чтобы получать доход в виде новых токенов или процентов за предоставление ликвидности. Стейкинг (Staking) — это процесс блокировки или замораживания криптовалютных токенов на определенном протоколе, чтобы получать доход в виде новых токенов или процентов. Многие криптовалютные кошельки поддерживают стейкинг, например, Trust Wallet, Ledger Live, Atomic Wallet, Exodus, Coinbase Wallet и другие. Ликвидность токена можно проверить на различных биржах криптовалют. Например, на биржах Uniswap или SushiSwap можно посмотреть ликвидность токена и его текущую цену. Также можно использовать специальные сервисы для отслеживания ликвидности, такие как CoinGecko или CoinMarketCap.