Содержание:

Децентрализованные финансы (DeFi) — это отдельный сектор криптовалютного рынка, который стремится революционизировать традиционные финансовые услуги с помощью технологии блокчейн.

Благодаря интеграции блокчейн-сетей, как например, Ethereum, DeFi может предложить новый технический и организационный подход к кредитованию, заимствованию, торговле, сбережению, страхованию и управлению активами. DeFi-решения позволяют устранить единую точку отказа, снизить посреднические сборы и сделать финансовые услуги более доступными для людей со всего мира.

Одной из наиболее известных платформ DeFi является Uniswap — децентрализованная биржа, позволяющая обменивать различные криптовалюты без централизованного ордер-бука. Uniswap полагается на поставщиков ликвидности, которые вносят свои токены в смарт-контракты и получают в качестве награды часть комиссий, взимаемых площадкой. По состоянию на 2023-й, 24-часовой объема торгов на Uniswap составляет $1.7 млрд:

Объем торгов на Uniswap

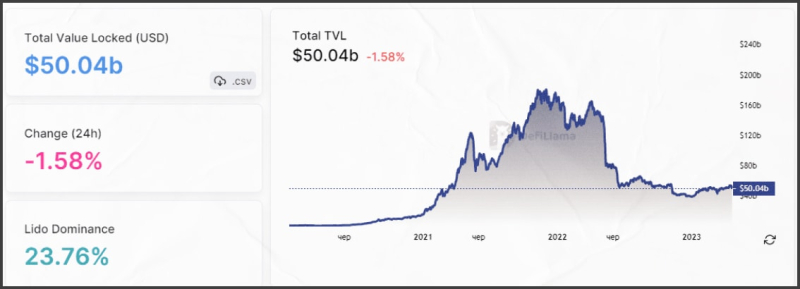

Рост и принятие DeFi в целом впечатляют еще больше. Так, общая стоимость заблокированных средств (TVL), зафиксированная в протоколах DeFi, выросла с чуть более $1 млрд в начале 2020 года до $180 млрд к сентябрю 2021 года и на момент написание составляет $50 млрд:

Total TVL в DeFi

Как работают DeFi

С технической точки зрения, DeFi представляет собой набор взаимосвязанных механизмов, позволяющих оказывать разнообразные финансовые услуги в децентрализованной среде. Из этих механизмов ключевыми являются смарт-контракты, автоматизированные маркет-мейкеры (AMM), пулы ликвидности и различные механики токенов. Чтобы увидеть, как эти компоненты используются в DeFi, рассмотрим в качестве примера тот же Uniswap:

- Смарт-контракты: Uniswap работает на базе самоисполняющихся контрактов, развернутых на блокчейне Ethereum, в которых прописаны условия транзакций. Эти контракты автоматически совершают обмен токенов между пользователями в соответствии с заложенными правилами. Таким правилом, может быть, например: убрать токен А из кошелька пользователя и добавить туда токен B в соответствии с обменным курсом Х.

- Пулы ликвидности: для торговли на Uniswap необходимы пулы ликвидности, содержащие пары токенов, которые заблокированы в смарт-контрактах. Пользователи, вносящие токены в эти пулы, называются поставщиками ликвидности (LP). За предоставления активов LP получают часть от торговых комиссий, взимаемых на платформе. Это позволяет заменить централизованных поставщиков ликвидности, например CEX.

- Автоматизированные маркет-мейкеры (АММ): алгоритм AMM Uniswap определяет цены на токены на основе соотношения токенов в пуле ликвидности, вместо того, чтобы сопоставлять заявки на покупку и продажу от разных пользователей, как делают традиционные биржи. По мере того как пользователи торгуют и изменяют соотношение токенов в пуле, цена токенов автоматически корректируется в зависимости от торговой активности.

Кроме того, платформы DeFi часто используют различные механизмы токенов для стимулирования участия пользователей и поддержания собственной децентрализации. Так, токены управления используются для предоставления держателям права голоса по предложениям, касающимся развития платформы, а utility токены предоставляют доступ к определенным услугам или скидкам.

Объединяя эти компоненты, Uniswap предлагает децентрализованную, удобную и эффективную платформу для торговли криптовалютами, обеспечивая при этом прозрачность, доступность и безопасность для всех пользователей.

DeFi и традиционные финансы

Хотя DeFi имеет некоторые общие черты с традиционными финансами, есть и существенные различия, которые стоит подробнее рассмотреть, чтобы лучше понять, как децентрализация меняет сферу финансов и зачем это вообще нужно.

Ключевые сходства между DeFi и традиционными финансами заключаются в том, что:

- Обе системы предлагают определенный набор финансовых услуг, например, кредитование, заимствование, торговля и управление активами.

- И DeFi и традиционные финансы зависят от спроса и предложения, которые в свою очредь влияют на процентные ставки, цены активов и ликвидность.

- И централизованные и децентрализованные финансы требуют от пользователей оценки и управления различными рисками: кредитный риск, рыночный риск, риск контрагента и т.д.

Однако на этом сходства заканчиваются и проявляются существенные отличия, которые и позволяют выделить отдельный DeFi-сегмент крипторынка и экономики в целом. Эти отличия заключаются в том, что:

- DeFi работает на децентрализованных платформах без единого администратора, в то время как традиционные финансы зависят от централизованных учреждений, таких как банки, финрегуляторы и поставщики финансовых услуг.

- DeFi устраняет необходимость в посредниках, что в свою очередь позволяет снизить расходы на содержание и комиссии. Как следствие, платформы DeFi более доступны для пользователей по всему миру, и предлагают более низкий, по сравнению с традиционными финансовыми системами входной порог.

- Технология блокчейн обеспечивает прозрачность DeFi, позволяя пользователям проверять транзакции и исполнение смарт-контрактов, в то время как прозрачность в традиционных финансовых системах ограничена из-за централизованного характера учреждений.

- Платформы DeFi могут быстро развиваться, постоянно разрабатывая новые проекты и идеи, в то время как развитие традиционных финансов тормозится неэффективным регулированием.

То есть, DeFi отличается децентрализацией, меньшей зависимостью от посредников, большей доступностью, повышенной прозрачностью и гибкостью. И, несмотря на трудности с соблюдением регуляторных требований, этот новый подход к финансовым услугам уже конкурирует с традиционными финансами и влияет на них.

Что можно делать с помощью DeFi

DeFi произвели революцию на крипторынке, позволив держателя активов участвовать в различных видах деятельности и зарабатывать на этом. До децентрализованных финансов активности для участников рынка сводились к холду, трейдингу и инвестированию, но благодаря DeFi, теперь мы можем:

- Обменивать криптовалюты без участия центрального органа на DEX-ах: в качестве примера можно привести Uniswap и SushiSwap, которые используют AMM для обеспечения бесперебойной торговли. Это важное нововведение для крайне динамичного и постоянно активного крипторынка, которому не подходит режим работы банков и финансовых бирж.

- Занимать и одалживать активы: платформы кредитования DeFi, как Aave и Compound, позволяют пользователям децентрализовано одалживать и заимствовать криптовалюты, зарабатывая проценты на своих депозитах или выплачивая проценты на заемные средства. Эти площадки дали дополнительную ликвидность и источники пассивного дохода участникам рынка.

- Пользоваться крипто-долларами, евро и другими аналогами фиатных валют: это стало возможные благодаря стейблкоинам и их эмитентам. И сейчас такие платформы, как MakerDAO, и компании Tether или Circle, являются фундаментом DeFi, обеспечивая стабильность и ликвидность с меньшей зависимостью от фиата.

- Зарабатывать на играх: GameFi площадки позволяют пользователям зарабатывать вознаграждения и взаимодействовать с внутриигровой экономикой с помощью технологии блокчейн. В качестве примера можно привести Axie Infinity и The Sandbox, где объединяются DeFi, NFT, игровые механики и смарт-контракты.

- Зарабатывать на предоставлении ликвидности: поставщики ликвидности (LP) блокируют свои активы в пуле ликвидности, который используется для облегчения торгов на DEX, в обмен на часть торговых сборов платформы и другие стимулы, например, токены управления. Зарабатывать таким образом можно, например на SushiSwap или Curve Finance

- Оборачивать токены: обернутые токены — это токены, которые привязаны к стоимости другого актива, например, биткоина или Ethereum, и могут использоваться на других блокчейнах. Так Wrapped Bitcoin (WBTC) и Wrapped Ethereum (WETH) позволили интегрировать монеты, изначально несовместимые с DeFi-стандартами в эту отрасль.

Универсальность DeFi заключается в ее способности трансформироваться и разрабатывать новые решения в различных секторах криптовалютного рынка в соответствии с запросами пользователей. Множество платформ DeFi, от децентрализованных бирж до приложений GameFi расширяют возможности использования криптовалютных активов до неизвестных ранее пределов.

Ethereum и DeFi

Ethereum сыграл основоположную роль в появлении и развитии индустрии DeFi. Именно в этой сети изначально появились смарт-контракты, позволившие разработчикам строить на Ethereum децентрализованные приложения. Сегодня, благодаря большому сообществу разработчиков, развитой инфраструктуре и безопасности, большинство проектов DeFi предпочитают строить свои приложения на Ethereum.

По данным DeFi Llama, в 2023-и TVL в проектах DeFi на базе Ethereum превысил $30 млрд, что составляет больше 50% от общего объема заблокированных средств в отрасли:

Total TVL в DeFi на базе Ethereum

Однако успех Ethereum также привел к определенным проблемам, таким как масштабируемости и высокие транзакционные сборы, которые теперь ограничивают доходность и развитие DeFi-экосистемы. Именно поэтому многие площадки сейчас изучают альтернативные сети первого уровня (L1), как BSC, NEAR и Avalanche и активно переносят протоколы на L2 сети, как Arbitrum или Optimism.

Перспективы DeFi

Сектор DeFi полон потенциала для роста и инноваций, предлагая пользователям различные возможности для получения дохода и управления рисками. И вот некоторые из наиболее перспективных DeFi-трендов, на которые стоит обратить внимание в ближайшем будущем:

- Децентрализованные площадки для торговли деривативами: эти платформы позволяют торговать опционами, фьючерсами и бессрочными контрактами. Особенность в том, что на DEX доступных активов больше, чем на любой деривативной CEX.

- NFT Fi: финансовые платформы, интегрированные с NFT позволят выпустить на рынок заблокированную в жипегах ликвидность, создавая новые возможности не только для художников, но и для трейдеров и дегенов.

- Алгоритмические стейблкоины: после краха UST ниша алгоритмических стейблкоинов с децентрализованным обеспечением все еще остается открытой. Новые проекты появляются, но лидер сегмента все еще не установлен.

- Другие типы платформ: экосистема DeFi постоянно развивается, разработчики постоянно пытаются переосмыслить существующие централизованные и децентрализованные финансовые механизмы, поэтому мы можем увидеть новые площадки, о которых пока даже не догадываемся.

Однако, для дальнейшего роста и эволюции DeFi необходимо решить несколько проблем:

- Эффективное использование капитала: концентрированная ликвидность, односторонние или многосторонние пулы ликвидности внедряются для оптимизации распределения капитала и повышения доходности для пользователей. Но пока лишь небольшой процент DEX поддерживает эту технологию.

- Регуляторное давление: Комиссия по ценным бумагам и биржам США (SEC) планирует регулировать платформы DeFi в рамках существующих законов. Многие аналитики указывают на то, что такое регулирование будет по сути репрессивным и может замедлить развитие технологии.

- Опыт пользователей и снижение рисков: платформам DeFi нужно и дальше упрощать взаимодействие, улучшать пользовательский опыт и снижать риски, такие как атаки MEV-ботов, высокий уровень проскальзывания и мошенничества.

В 2023 году, децентрализованные финансы находятся на пороге новой волны роста и инноваций подобно тому, как это было в начале 2020-го. Преодолевая существующие проблемы и используя новые возможности, DeFi сможет предоставить широкие финансовые возможности пользователей по всему миру и стать одним из ключевых драйверов принятия биткоина.

Заключение

DeFi — это революционная концепция, которая бросает вызов традиционной финансовой системе, предлагая децентрализованную, прозрачную и доступную альтернативу финансовым услугам. Непрерывное развитие DeFi демонстрируют такие новые тенденции, как децентрализованная торговля деривативами, NFT Fi и алгоритмические стейблкоины.

Благодаря растущему набору платформ, инструментов и протоколов, в 2023-м DeFi продолжает набирать популярность и привлекать новых пользователей, позиционируя себя как движущую силу будущего финансов. Тем не менее, для дальнейшей эволюции DeFi необходимо решить проблемы, связанные с эффективным использованием капитала, давлением регуляторов и удобством работы пользователей.

В 2023-м, DeFi может пережить новую волну возрождения, стать еще более влиятельным сегментом криптовалютного рынка и драйвером принятия блокчейна.

Как вам статья?

0 0 Поделитесь этой статьей со своими друзьями на Facebook или Telegram. Просто нажмите на кнопку, и все готово. Telegram Facebook

Укажите причину:

неточностиСложности при пониманииИноеОтправить